誰でもわかる株式投資概論(1)

2024 MAR 21 12:12:13 pm by 東 賢太郎

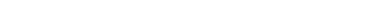

日経平均株価4万円越えがお茶の間の話題になる今日この頃だ。株が上がって困る人はいない。ショート(空売り)していれば損だが、それは少数のプロか熟練者だから国民的には関係ない。一般投資家には吉日続きであって、辛い話題で始まった2024年に一縷の光明をもたらしたという意味では目出たいことである。しかし日本人の金融資産は2000兆円あるのに半分は現預金で、株式・債券等は15%しかない。真逆の米国は半分が株式・債券等で現預金は12%しかない。これじゃ日本国はだめだよと僕は野村證券金融研究所の投資調査部長のころから口酸っぱく言っていたから、日本人の投資リテラシーは20年たっても微塵も変わっていないことになる。デフレで自国株が上がらなかったことはあるが、円の価値は円/ドル相場が70円台と今の2倍だったのだから外国株を買えばよかったのだ。しかし日本株も買えないリテラシーだからそれは上級者コースだった。

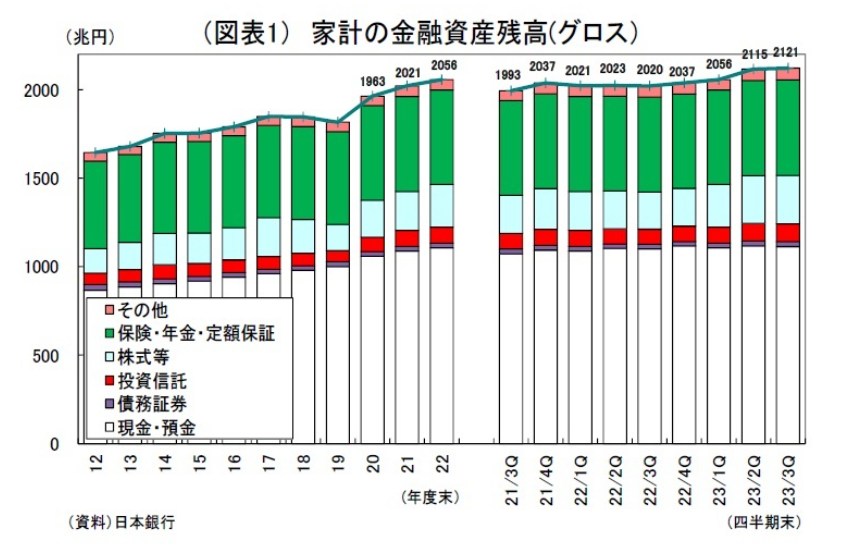

もう聞き飽きた議論だが、その結果、日米の個人の金融資産の伸び(2000~2020年)に大差がついている(下のグラフ)。ソナーのファンド(投資手法の運用履歴)はその期間に10倍ほどだから、米国のまた3倍以上のパフォーマンスになっている。20年間という充分に長期の成績だから、この投資手法と哲学に基づいて「株式投資概論」を語っても許されるだろう。お断りするが、本稿は自分のファンドを売ろうというPRではない。なぜならお売りしてないからだ。

この差に加えて円安になると日本人の国際的な購買力はさらに落ちて自信を失い、企業も輸出関連以外は元気がなくなるだろう。いま株が上がっているのは、元気のない経済状況で株価は上がらないという時代がすでに30年も続き、安値に放置されてきた日本株が円安でさらにバーゲンセールになっているのを外人が評価したからだ。日本人にはさして魅力がなかったニセコの土地が買いまくられて品薄になってしまい、坪単価が暴騰したのと同じことである。この株高が我が国の個人金融資産にもたらす恩恵の割合は15%あるとはいえ、その人口というと想像だが10分の1ぐらいではないだろうか。

ちなみに僕は資産に現預金も円も保険もほぼなしだが、日本に住む米国人なら不思議と思わないだろう。金融資産というものは「遊び金」であって、それが自分で働いて増えてくれた分は不労所得である。こんなにありがたいものがどこにあろう。ところが日本人は額に汗して働いたお金は貴いと考えるが不労所得はあぶく銭だと下に見る農村社会の思考回路がいまだにぬけていない。江戸時代のままだ。ちなみに税金もお代官様に否応なく奪われる年貢と思っているから五公五民でも一揆をせずに耐えしのび、裏金・脱税事件を知って初めて怒る。お代官のほうも「おぬしもワルよのう」のイメージが消えない。日本の歴史、文化に良い物はたくさんあるが、こと金銭に関しては国民はもっと勉強し、スマートに生きた方が自分も家族も楽しい人生になるように思う。

「金持ちしか買えないから株は関係ない」という声をよく聞く。つまり、それは本当なのだ。しかし株は数万円で買えるのだから実は金持ちの贅沢品ではない。そういう人の傾向として「株はバクチだ」と信じ、いかがわしい行為であるかのように「株をやる」と表現するが、ここまで喜ぶ人が増えてくると「酸っぱいブドウ」の言い訳と気づくのだろう。すると今度はそれが別の酸っぱいブドウになって「だって金持ちでないし」に行き着くわけだ。自虐心理はその方の人生航路にとっても社会の活力にとっても好ましいものでない。そんなことはない。参加してないだけだ。政府も大事という見解だからNISAで非課税にしてくれており、民間でも小学生に投資を教える動きが出ている。大賛成だ。

「投資は難しい」という声もよくある。難しいか易しいかは人によるが、確実にいえることは未体験の物事は誰にも難しく見えるということだ。だから自転車には補助輪がある。世界で何億人も難なく乗れているのだから、それがあることをもって「難しい」という人はいない。投資も世界で何億もの人がやっているのである。補助輪がないと怖いという人は仮想の売買(エア投資)をゲーム感覚でしてみるか(家族や仲間で1か月の運用競争をするとけっこう楽しめる)、あるいは気にいった株式を練習として1銘柄実際に買ってみればいい。持ってみるだけで世界が変わることに気づくだろう。まず毎日株価が動くので気になる。その企業に関係があるニュースに目が行くし、それを理解しようと経済にも政治にも興味が出る。大事なのは「ゼロになっても授業料だ」という余裕の金額で始めることだ。1円も損したくない人はあきらめるしかないが、日経平均株価のようなインデックス(指数)に入っている会社はまず倒産はしない。よって、株価がゼロになることはない。もし失敗しても「安い授業料だった」で済むはずだ。

その数万円は投資金額というより「気持ちの糊(のり)しろ」だ。捨ててもいいと覚悟すれば冒険ができる。「虎穴に入らずんば虎子を得ず」で、冒険しなければ収穫がないのは世の中の基本原理である。宝くじは外れれば全額パーであり、学ぶものも何もない。それこそがバクチの定義なのだが、なぜか多くの人がジャンボを買い、株式投資はバクチと思っている。日本は非常に不思議な国だ。投資は大いに経済、社会、人間を学べるうえに全額パーはない。この「学びを得られること」こそが投資の大きなメリットであり、学校で教われば授業料を取られるのだが、投資の場合は逆にお小遣いまでもらえる。そんな学校がどこにあろう?「学び」のうちで僕が最も大事と思うのはリスクとリターンの関係だ。それが肌で判るようになることは人生で大きなアドバンテージになるというのに。

簡単だ。「虎穴に入らずんば」は “リスクを取らないと” の意味だ。「虎子を得ず」は “リターンはないよ” の意味だ。「虎の穴に入る」冒険は「虎の子」の数に関係があることがお分かりだろうか?これをゲーム化してみよう。いつ帰ってくるかわからない虎の親に見つかればgame over、子を1匹持ち帰れば1000円もらえるとしよう。穴にいる子の数は自由に選べるが、増やすと1回遊ぶコイン代(ゲーム料金)が上がるとする。これを不特定多数の人にやらせてみる。例えば1匹ならコインは100円、2匹なら200円のようになる。そのまま10匹1000円なら大安売りに見えるが、すぐ親が帰ってきて丸損があるからわからない。最も売れ筋が3匹350円だったとすれば、それをコインの値段に設定すればゲームの売上は最大になるだろう。株価決定のメカニズムはずっと複雑だが、おおまかにはそうして決まっている。子の数がその企業の配当だ。来年減益だと3匹と思った子が2匹になってコインは下がり、増益なら4匹になってコインは上がる。

以上でご理解いただける重要な学びはリスクとリターンは何らかの関係で均衡しているということだ。数学の関数関係である。つまり、リスクのない所にリターンはない、これは「法則」だと覚えてほしい。何がリスクで何がリターンかを理解しないといけないが、初めはそれだけ覚えれば理屈は無視でいい。もし損したら、「取ったリスクよりリターンが少なかった」と考えるだけでいい。均衡しているのだからおかしい、どこで間違ったんだろう?と考える。これが投資を理解する第一歩だ。投資の決め方はチャートの形が「上がりそう」でもいいし、テレビで経済評論家がほめていたでもいい。何度もやれば、それらが信じるに足る情報(インテリジェンス)ではないことを学ぶだろう。

もちろん投資をバクチとしてやっても構わない。そういう人にとって売買するのは「株価」であって「企業」ではない。よって、短期売買を繰り返す「トレーダー」という種別の投資家になりがちだ。していることはFX、金、石油、暗号資産のミセス・ワタナベとかわらない。往々にして熱くなって売買手数料がかさみ、良い投資家ではなく証券会社の良いお客さんになる。日本はそれを投資と思っている人がインテリにも多いという意味で、投資の超後進国である。それを見ている臆病な人たちが「バクチ」と思ってしまうのも無理はない。証券会社にはディーリングフロアにスクリーンがずらっと並ぶ「トレーディングデスク」があって、無智蒙昧のマスコミが投資のプロのように放映するが、あれと運用会社のファンドマネージャーは目的も手段もまったく異なる別物の業種で、志望する人間のタイプ、学歴からしてぜんぜん違う。もちろん僕はトレーダーとは程遠い。

証券会社にいないとわからないことではあるが、そんなことも知らない素人が本を書いたりテレビでコメントしているのは草野球のおじさんがプロ野球の解説者をしているように見える。そういうものを信じているのだから投資家が育たないのはあまりに当たり前のことである。

では良い投資家とは何か。利益をあげられる投資家である。投資のプロを名乗っていながら自分の資産はひと並みというのを羊頭狗肉という。成功した人から教わるしかない。投資は国民の義務でも慈善事業でもないから結果が出なければ何の意味もない。アスリートで喩えるなら、フォームは美しいが結果が出せない人より、自己流でも出せる人の方が良い選手だ。投資の仕方を書くのは自転車の乗り方を文章で教えるようなものだ。「やってみなはれ」しかない。乗りたい子は転んで泣きながらも勝手に覚えるし、やっているうちに体でわかるようになる。投資も同じだ。アスリートのフォームにあたる色々な理屈はあるが、それはあとで学べばいい。なぜなら、理屈から入った人全員が学ぶのは「投資は理屈通りいかない」という屁理屈だからだ。それに納得して心が折れてしまってはもったいない。「工学や流体力学を学んだのに自転車は乗れません」と嘆くに等しい。

理屈を書きだすと一冊の本になってしまう。そのぐらいあれこれある。僕はウォートン・スクールでそれを全部学習し、証券マンとして元々あった「自転車に乗る体感」に当てはめて試し、ある結論に至った。「確実に結果を予見する理論は存在しない」「リターンを増やすことはできないがリスクは減らすことができる」の2つである。したがって、「1年で2倍になります」なんて投資戦略はなく、そうなる株はあってもそれを確実に当てる理論はない。したがって、その類のことをうたう者は確実に詐欺師であるということだ。したがって、僕は「リスクを減らす」方法に集中した。後に知ったが、孫氏は「戦わずして勝つ」を兵法にしており、投資は参加する(戦う)必要があるが「負けないように戦え」と読むことができる。大勝は狙わず、長くやって負けが他人より少ないポジションを狙う。麻雀やポーカーはそれが強い人だし、野球も時々10点取って大勝するチームより、平均3点しか与えないチームがペナントレースを制する。

つまり、10点取って大勝した快感がたまらず、夢よもう一度という人はだめだ。もし初回にそうなればビギナーズ・ラックと思った方がよく、長くやるとまず負けるからそこで「勝ち逃げ」をお薦めする。なぜかというと、大勝を狙うと無意識に過分のリスクを取ってしまっているからだ。リスクとは何かを知らない人に自分が取っているリスク量を知る方法はない。だから「リスク・リターンは裏腹で均衡」の法則が働いて負ける。失点を3におさえられれば(これは学習できる技術だ)、ラックがあろうがなかろうが地道に4点取って勝ちを重ねていけばいい。それ以上の点数が運よく入ることがあれば投資では貯金になるのである。

なぜ「リスクを減らす」と勝てるか。企業のリターンを少数株主が増やすことはできないが、それは時間とともに勝手に増えるからだ。企業は経営者、社員が収益を求めて日々働いている。「株価を上げたい」と思うのは経営者だけかもしれないが、社員も出世競争や賃上げをモチベーションに努力すれば会社の収益になる。したがって、それを反映する株価というものはマクロ的に見れば「浮力」がある。全企業が経営に失敗して減益なんてことは先進国ではまずなく、増益企業の数の方が多い。だから株価指数はその国のGDP程度のリターン(上昇率)になり、いわばゲタをはいているのである。しかも、GDP成長率というものは、どの宝くじ売り場で1億円の当選者が出るかよりも研究して予測する余地がある。それが「理屈」であり、学習すれば全勝することはなくても負けの数を減らすのには役立つ。

投資は人間学でもある。人間は感情がある。理屈は理性に訴えるが、理性は感情に左右されてしまうことがある。すると先に書いた無意識に過分のリスクを取ってしまい「リスク・リターンは裏腹で均衡」の法則によって高い確率で負けてしまう。これを突き詰めると「だから人間は投資に向いていない」という結論になり、コンピューターがプログラムにだけ従って売買するアルゴリズム取引が現れた。AIが人間の誤謬を学習し予測して百万分の1秒単位の速度で執行するから、同じ投資戦略なら人間は確実に負ける。しかし執行速度の争いはそこまでいくと光速の域になり、即ち電線の短さの戦いになる。コロケーションといって取引所のホストコンピューターの隣りの部屋に置けば必勝というわけだが膨大な設備投資になるから我々には不要だ。僕は2008年に破綻したリーマンの電子取引チームの20名を丸ごと引き抜いてその戦略を子細に研究した。トレーダーが勝てる望みは皆無だが、別な投資戦略であればそれと競わなくても済むことを知った。

投資戦略というものは無闇に変えてはならない。市場がどう動こうが変えなくても利益を生むものだけを戦略と呼ぶからだ。だから、アルゴリズムに頼らないのであれば、感情に左右されないための訓練がいる。これは会社経営にも当てはまる。フレキシブルなことは大事だが、戦略変更の場合はどこをどう変えたかを計量的感覚で記憶しないといけない。それがないフレキシブルはただの根無し草にすぎない。僕は仕事においては感情に竿刺されにくい人格と思っている。それでは生身の人間が壊れるからアートと哲学が必要で、その分、音楽をききピアノを弾いて大いに感動して涙し、哲学書を読んで心の平安を保っている。

最後に現在の日本の株式市場について私見を書いておく。日経平均株価4万円越えというが、日経平均株価とは東証プライム市場に上場する1,655社(3月19日現在)から選んだ225社の株価指数であって、それが4万円になった定量的な意味は何もなく、前回の高値を更新したといっても、してなかった先進国はなかったというだけだ。チャートで判るように、上がっているといってもプライムのほんの一部の銘柄主導であり、主体が外人だから時価総額の大きいもの、半導体関連、といった偏向がある。それでindexは上がってしまうからこの上げは活況感がなく、些か人為的だ。対照的に、時価総額500億未満の中小型株は業績は「グロース」であっても株価に反映されず、バリュー評価もPBR1倍割れが目白押しだ。この歪みはいずれ解消に向かうだろう。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

Categories:______株式市場展望, 若者に教えたいこと

2 comments already | Leave your own comment

桜井 哲夫

3/21/2024 | 11:39 PM Permalink

いつも思うのですが、宝くじを買う人を見る度に「何故この人は”確率”で物事を考えないのだろう?」「胴元が半分以上取るギャンブルに何故参加するのだろう?」「先ずは”タネ銭”を貯めてから、価値が上がりそうなのものを買わないのだろう?」と思います。「自分の血(金)を流して、学習する」という事に向き合わない人々・・・

私は社会人になってから、手取りからコツコツ貯金して数年後に株式投資を始めました。それも「累投」という毎月積み立てからスタートしました。単元株になって、買い付けた額の2倍になって売却しました。このように「大怪我をしない範囲」で徐々に株式市場に慣れていきました(もちろん、失敗は多いですが)。

偉そうな事を言える人間ではありませんが、「(宝くじを買うような)甘い人間が多すぎる」と思います。「株式投資は不労所得」ではありません。タネ銭を貯めるには嫌な上司にも耐えましたし、自分になりにですが株の勉強を続けています。日本人は「株式投資は不労所得」という考えをまずは改めてほしいものですね。

東 賢太郎

3/22/2024 | 10:04 AM Permalink

「理性は感情に左右されてしまうことがある」

➡バクチは理性を使わないから深みにはまる。

「良い投資家ではなく証券会社の良いお客さんになる」

➡イッペイさん、やっちゃいましたね。

桜井さんのご経験は理想的と思います。全国の小中高生が模範にしてほしいです。「自分の血(金)を流して、学習する」ことですね、学習は理性です。