誰でもわかる株式投資概論(1)

2024 MAR 21 12:12:13 pm by 東 賢太郎

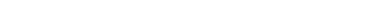

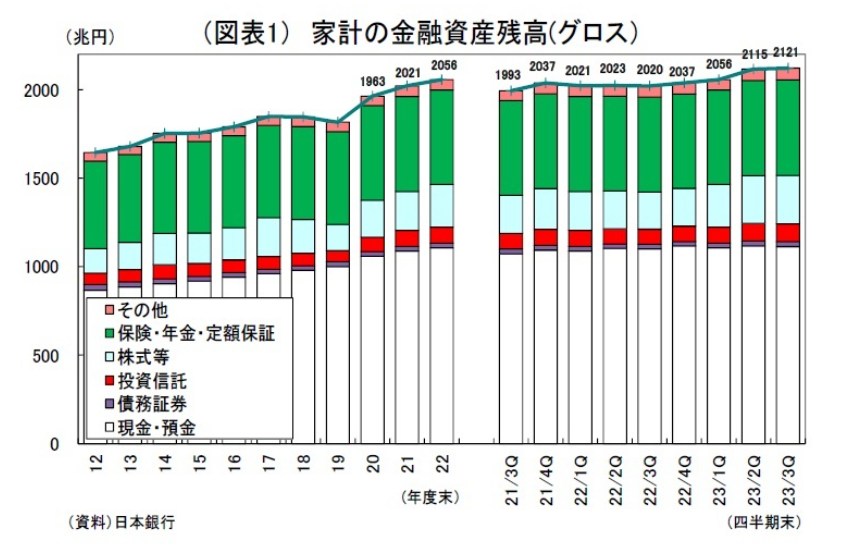

日経平均株価4万円越えがお茶の間の話題になる今日この頃だ。株が上がって困る人はいない。ショート(空売り)していれば損だが、それは少数のプロか熟練者だから国民的には関係ない。一般投資家には吉日続きであって、辛い話題で始まった2024年に一縷の光明をもたらしたという意味では目出たいことである。しかし日本人の金融資産は2000兆円あるのに半分は現預金で、株式・債券等は15%しかない。真逆の米国は半分が株式・債券等で現預金は12%しかない。これじゃ日本国はだめだよと僕は野村證券金融研究所の投資調査部長のころから口酸っぱく言っていたから、日本人の投資リテラシーは20年たっても微塵も変わっていないことになる。デフレで自国株が上がらなかったことはあるが、円の価値は円/ドル相場が70円台と今の2倍だったのだから外国株を買えばよかったのだ。しかし日本株も買えないリテラシーだからそれは上級者コースだった。

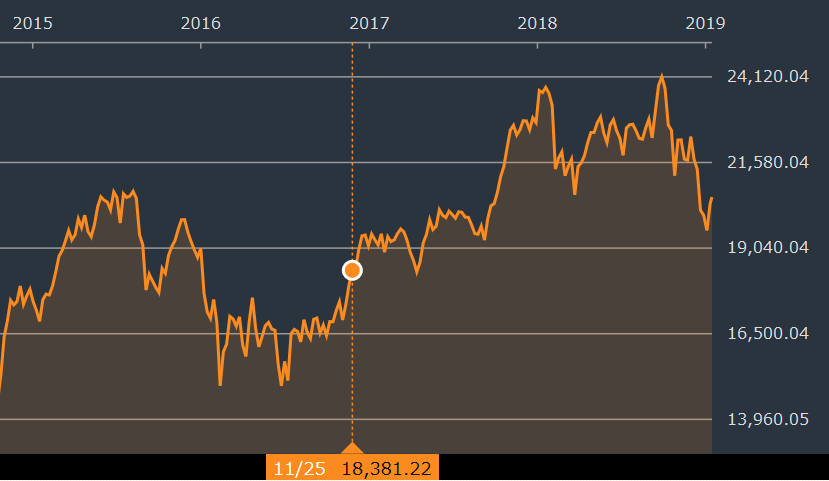

もう聞き飽きた議論だが、その結果、日米の個人の金融資産の伸び(2000~2020年)に大差がついている(下のグラフ)。ソナーのファンド(投資手法の運用履歴)はその期間に10倍ほどだから、米国のまた3倍以上のパフォーマンスになっている。20年間という充分に長期の成績だから、この投資手法と哲学に基づいて「株式投資概論」を語っても許されるだろう。お断りするが、本稿は自分のファンドを売ろうというPRではない。なぜならお売りしてないからだ。

この差に加えて円安になると日本人の国際的な購買力はさらに落ちて自信を失い、企業も輸出関連以外は元気がなくなるだろう。いま株が上がっているのは、元気のない経済状況で株価は上がらないという時代がすでに30年も続き、安値に放置されてきた日本株が円安でさらにバーゲンセールになっているのを外人が評価したからだ。日本人にはさして魅力がなかったニセコの土地が買いまくられて品薄になってしまい、坪単価が暴騰したのと同じことである。この株高が我が国の個人金融資産にもたらす恩恵の割合は15%あるとはいえ、その人口というと想像だが10分の1ぐらいではないだろうか。

ちなみに僕は資産に現預金も円も保険もほぼなしだが、日本に住む米国人なら不思議と思わないだろう。金融資産というものは「遊び金」であって、それが自分で働いて増えてくれた分は不労所得である。こんなにありがたいものがどこにあろう。ところが日本人は額に汗して働いたお金は貴いと考えるが不労所得はあぶく銭だと下に見る農村社会の思考回路がいまだにぬけていない。江戸時代のままだ。ちなみに税金もお代官様に否応なく奪われる年貢と思っているから五公五民でも一揆をせずに耐えしのび、裏金・脱税事件を知って初めて怒る。お代官のほうも「おぬしもワルよのう」のイメージが消えない。日本の歴史、文化に良い物はたくさんあるが、こと金銭に関しては国民はもっと勉強し、スマートに生きた方が自分も家族も楽しい人生になるように思う。

「金持ちしか買えないから株は関係ない」という声をよく聞く。つまり、それは本当なのだ。しかし株は数万円で買えるのだから実は金持ちの贅沢品ではない。そういう人の傾向として「株はバクチだ」と信じ、いかがわしい行為であるかのように「株をやる」と表現するが、ここまで喜ぶ人が増えてくると「酸っぱいブドウ」の言い訳と気づくのだろう。すると今度はそれが別の酸っぱいブドウになって「だって金持ちでないし」に行き着くわけだ。自虐心理はその方の人生航路にとっても社会の活力にとっても好ましいものでない。そんなことはない。参加してないだけだ。政府も大事という見解だからNISAで非課税にしてくれており、民間でも小学生に投資を教える動きが出ている。大賛成だ。

「投資は難しい」という声もよくある。難しいか易しいかは人によるが、確実にいえることは未体験の物事は誰にも難しく見えるということだ。だから自転車には補助輪がある。世界で何億人も難なく乗れているのだから、それがあることをもって「難しい」という人はいない。投資も世界で何億もの人がやっているのである。補助輪がないと怖いという人は仮想の売買(エア投資)をゲーム感覚でしてみるか(家族や仲間で1か月の運用競争をするとけっこう楽しめる)、あるいは気にいった株式を練習として1銘柄実際に買ってみればいい。持ってみるだけで世界が変わることに気づくだろう。まず毎日株価が動くので気になる。その企業に関係があるニュースに目が行くし、それを理解しようと経済にも政治にも興味が出る。大事なのは「ゼロになっても授業料だ」という余裕の金額で始めることだ。1円も損したくない人はあきらめるしかないが、日経平均株価のようなインデックス(指数)に入っている会社はまず倒産はしない。よって、株価がゼロになることはない。もし失敗しても「安い授業料だった」で済むはずだ。

その数万円は投資金額というより「気持ちの糊(のり)しろ」だ。捨ててもいいと覚悟すれば冒険ができる。「虎穴に入らずんば虎子を得ず」で、冒険しなければ収穫がないのは世の中の基本原理である。宝くじは外れれば全額パーであり、学ぶものも何もない。それこそがバクチの定義なのだが、なぜか多くの人がジャンボを買い、株式投資はバクチと思っている。日本は非常に不思議な国だ。投資は大いに経済、社会、人間を学べるうえに全額パーはない。この「学びを得られること」こそが投資の大きなメリットであり、学校で教われば授業料を取られるのだが、投資の場合は逆にお小遣いまでもらえる。そんな学校がどこにあろう?「学び」のうちで僕が最も大事と思うのはリスクとリターンの関係だ。それが肌で判るようになることは人生で大きなアドバンテージになるというのに。

簡単だ。「虎穴に入らずんば」は “リスクを取らないと” の意味だ。「虎子を得ず」は “リターンはないよ” の意味だ。「虎の穴に入る」冒険は「虎の子」の数に関係があることがお分かりだろうか?これをゲーム化してみよう。いつ帰ってくるかわからない虎の親に見つかればgame over、子を1匹持ち帰れば1000円もらえるとしよう。穴にいる子の数は自由に選べるが、増やすと1回遊ぶコイン代(ゲーム料金)が上がるとする。これを不特定多数の人にやらせてみる。例えば1匹ならコインは100円、2匹なら200円のようになる。そのまま10匹1000円なら大安売りに見えるが、すぐ親が帰ってきて丸損があるからわからない。最も売れ筋が3匹350円だったとすれば、それをコインの値段に設定すればゲームの売上は最大になるだろう。株価決定のメカニズムはずっと複雑だが、おおまかにはそうして決まっている。子の数がその企業の配当だ。来年減益だと3匹と思った子が2匹になってコインは下がり、増益なら4匹になってコインは上がる。

以上でご理解いただける重要な学びはリスクとリターンは何らかの関係で均衡しているということだ。数学の関数関係である。つまり、リスクのない所にリターンはない、これは「法則」だと覚えてほしい。何がリスクで何がリターンかを理解しないといけないが、初めはそれだけ覚えれば理屈は無視でいい。もし損したら、「取ったリスクよりリターンが少なかった」と考えるだけでいい。均衡しているのだからおかしい、どこで間違ったんだろう?と考える。これが投資を理解する第一歩だ。投資の決め方はチャートの形が「上がりそう」でもいいし、テレビで経済評論家がほめていたでもいい。何度もやれば、それらが信じるに足る情報(インテリジェンス)ではないことを学ぶだろう。

もちろん投資をバクチとしてやっても構わない。そういう人にとって売買するのは「株価」であって「企業」ではない。よって、短期売買を繰り返す「トレーダー」という種別の投資家になりがちだ。していることはFX、金、石油、暗号資産のミセス・ワタナベとかわらない。往々にして熱くなって売買手数料がかさみ、良い投資家ではなく証券会社の良いお客さんになる。日本はそれを投資と思っている人がインテリにも多いという意味で、投資の超後進国である。それを見ている臆病な人たちが「バクチ」と思ってしまうのも無理はない。証券会社にはディーリングフロアにスクリーンがずらっと並ぶ「トレーディングデスク」があって、無智蒙昧のマスコミが投資のプロのように放映するが、あれと運用会社のファンドマネージャーは目的も手段もまったく異なる別物の業種で、志望する人間のタイプ、学歴からしてぜんぜん違う。もちろん僕はトレーダーとは程遠い。

証券会社にいないとわからないことではあるが、そんなことも知らない素人が本を書いたりテレビでコメントしているのは草野球のおじさんがプロ野球の解説者をしているように見える。そういうものを信じているのだから投資家が育たないのはあまりに当たり前のことである。

では良い投資家とは何か。利益をあげられる投資家である。投資のプロを名乗っていながら自分の資産はひと並みというのを羊頭狗肉という。成功した人から教わるしかない。投資は国民の義務でも慈善事業でもないから結果が出なければ何の意味もない。アスリートで喩えるなら、フォームは美しいが結果が出せない人より、自己流でも出せる人の方が良い選手だ。投資の仕方を書くのは自転車の乗り方を文章で教えるようなものだ。「やってみなはれ」しかない。乗りたい子は転んで泣きながらも勝手に覚えるし、やっているうちに体でわかるようになる。投資も同じだ。アスリートのフォームにあたる色々な理屈はあるが、それはあとで学べばいい。なぜなら、理屈から入った人全員が学ぶのは「投資は理屈通りいかない」という屁理屈だからだ。それに納得して心が折れてしまってはもったいない。「工学や流体力学を学んだのに自転車は乗れません」と嘆くに等しい。

理屈を書きだすと一冊の本になってしまう。そのぐらいあれこれある。僕はウォートン・スクールでそれを全部学習し、証券マンとして元々あった「自転車に乗る体感」に当てはめて試し、ある結論に至った。「確実に結果を予見する理論は存在しない」「リターンを増やすことはできないがリスクは減らすことができる」の2つである。したがって、「1年で2倍になります」なんて投資戦略はなく、そうなる株はあってもそれを確実に当てる理論はない。したがって、その類のことをうたう者は確実に詐欺師であるということだ。したがって、僕は「リスクを減らす」方法に集中した。後に知ったが、孫氏は「戦わずして勝つ」を兵法にしており、投資は参加する(戦う)必要があるが「負けないように戦え」と読むことができる。大勝は狙わず、長くやって負けが他人より少ないポジションを狙う。麻雀やポーカーはそれが強い人だし、野球も時々10点取って大勝するチームより、平均3点しか与えないチームがペナントレースを制する。

つまり、10点取って大勝した快感がたまらず、夢よもう一度という人はだめだ。もし初回にそうなればビギナーズ・ラックと思った方がよく、長くやるとまず負けるからそこで「勝ち逃げ」をお薦めする。なぜかというと、大勝を狙うと無意識に過分のリスクを取ってしまっているからだ。リスクとは何かを知らない人に自分が取っているリスク量を知る方法はない。だから「リスク・リターンは裏腹で均衡」の法則が働いて負ける。失点を3におさえられれば(これは学習できる技術だ)、ラックがあろうがなかろうが地道に4点取って勝ちを重ねていけばいい。それ以上の点数が運よく入ることがあれば投資では貯金になるのである。

なぜ「リスクを減らす」と勝てるか。企業のリターンを少数株主が増やすことはできないが、それは時間とともに勝手に増えるからだ。企業は経営者、社員が収益を求めて日々働いている。「株価を上げたい」と思うのは経営者だけかもしれないが、社員も出世競争や賃上げをモチベーションに努力すれば会社の収益になる。したがって、それを反映する株価というものはマクロ的に見れば「浮力」がある。全企業が経営に失敗して減益なんてことは先進国ではまずなく、増益企業の数の方が多い。だから株価指数はその国のGDP程度のリターン(上昇率)になり、いわばゲタをはいているのである。しかも、GDP成長率というものは、どの宝くじ売り場で1億円の当選者が出るかよりも研究して予測する余地がある。それが「理屈」であり、学習すれば全勝することはなくても負けの数を減らすのには役立つ。

投資は人間学でもある。人間は感情がある。理屈は理性に訴えるが、理性は感情に左右されてしまうことがある。すると先に書いた無意識に過分のリスクを取ってしまい「リスク・リターンは裏腹で均衡」の法則によって高い確率で負けてしまう。これを突き詰めると「だから人間は投資に向いていない」という結論になり、コンピューターがプログラムにだけ従って売買するアルゴリズム取引が現れた。AIが人間の誤謬を学習し予測して百万分の1秒単位の速度で執行するから、同じ投資戦略なら人間は確実に負ける。しかし執行速度の争いはそこまでいくと光速の域になり、即ち電線の短さの戦いになる。コロケーションといって取引所のホストコンピューターの隣りの部屋に置けば必勝というわけだが膨大な設備投資になるから我々には不要だ。僕は2008年に破綻したリーマンの電子取引チームの20名を丸ごと引き抜いてその戦略を子細に研究した。トレーダーが勝てる望みは皆無だが、別な投資戦略であればそれと競わなくても済むことを知った。

投資戦略というものは無闇に変えてはならない。市場がどう動こうが変えなくても利益を生むものだけを戦略と呼ぶからだ。だから、アルゴリズムに頼らないのであれば、感情に左右されないための訓練がいる。これは会社経営にも当てはまる。フレキシブルなことは大事だが、戦略変更の場合はどこをどう変えたかを計量的感覚で記憶しないといけない。それがないフレキシブルはただの根無し草にすぎない。僕は仕事においては感情に竿刺されにくい人格と思っている。それでは生身の人間が壊れるからアートと哲学が必要で、その分、音楽をききピアノを弾いて大いに感動して涙し、哲学書を読んで心の平安を保っている。

最後に現在の日本の株式市場について私見を書いておく。日経平均株価4万円越えというが、日経平均株価とは東証プライム市場に上場する1,655社(3月19日現在)から選んだ225社の株価指数であって、それが4万円になった定量的な意味は何もなく、前回の高値を更新したといっても、してなかった先進国はなかったというだけだ。チャートで判るように、上がっているといってもプライムのほんの一部の銘柄主導であり、主体が外人だから時価総額の大きいもの、半導体関連、といった偏向がある。それでindexは上がってしまうからこの上げは活況感がなく、些か人為的だ。対照的に、時価総額500億未満の中小型株は業績は「グロース」であっても株価に反映されず、バリュー評価もPBR1倍割れが目白押しだ。この歪みはいずれ解消に向かうだろう。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

国家管理下の金融市場という史上最大の危機

2020 APR 30 16:16:46 pm by 東 賢太郎

CNNを夜中ずっと見ている。アメリカは感染者100万、死者5万だがロックダウンを州によって緩める方向に舵を切っている。これは大きな、ひょっとして非常に危険な賭けだ。カリフォルニアではビーチに普段なみに見える人が押し寄せている。大都市のある州の知事は民主党が多く言うことは聞かない。トランプは選挙の11月までは財政発動し、大企業に資金供給し、株価をなんとしても維持するだろう。11月までは・・・。

アメリカもPCR検査不足が問題になっておりウィルス感染症の世界的権威ドクター・ファウチは週に3~5百万必要と言っている。抗体の信頼度はまだ高くないとも。PCR検査のキャパは増えているが実数が至らないのは日本と同じ事情があるだろうか。ファウチは検体サンプル数が多い中国とのワクチン開発競争に劣後するという政治的危機意識もあるだろうが日本国でそれをやるのが感染研なのか民間なのかアメリカさんにおまかせなのか、開示がないのでさっぱり政府の戦略がわからない。密室政治だ。首相に大統領の指揮権がないならなぜそれを仕切る厚労大臣が素人の文科系で医師、疫学専門家が任命がされないのだろう。まったく危機感を感じない。

アメリカもPCR検査不足が問題になっておりウィルス感染症の世界的権威ドクター・ファウチは週に3~5百万必要と言っている。抗体の信頼度はまだ高くないとも。PCR検査のキャパは増えているが実数が至らないのは日本と同じ事情があるだろうか。ファウチは検体サンプル数が多い中国とのワクチン開発競争に劣後するという政治的危機意識もあるだろうが日本国でそれをやるのが感染研なのか民間なのかアメリカさんにおまかせなのか、開示がないのでさっぱり政府の戦略がわからない。密室政治だ。首相に大統領の指揮権がないならなぜそれを仕切る厚労大臣が素人の文科系で医師、疫学専門家が任命がされないのだろう。まったく危機感を感じない。

多少のやらせはあろうが、アメリカの意思決定はTVで可視化されている。ファウチは「レムデシビルは回復日数がプラシド・グループが15日に対し11日と効果があり、単独または別の薬との併用で死亡率を下げる可能性がある」と言った。トランプはJ&Jのワクチンを期待してるがファウチは12~18か月かかる、治療薬が先と明言していた。仮にワクチンができても量産は別の問題で220か国にすぐ行きわたることはないとも(ならば来年のオリンピックは無理ということだ)。僕の知人が人工呼吸器寸前まで行ったが、アビガンを4日で50錠飲んで自宅療養まで回復した。レムデシビルはアメリカが承認すれば日本でも5月に特例承認かというニュースも出ているが中国は効果を確認しておらずここにも政治のにおいはする。ただ治験数が増えることで早晩両者のプロコンがわかってくるだろう。

とにかく、どちらでも結構だ、既存薬を組み合わせてでも重症患者の治療、軽症者の早期回復を可能にする最適なオプションを ”早期に” 手にしてウィルス拡散を止めることは全人類の命運をかける絶対の使命だと確信する。そうしないと、後述するが、「財政ファイナンス」という劇薬を投与されている国の方が先に破綻して世界経済は大恐慌と金融恐慌のダブルパンチに見舞われ滅茶苦茶になる。困窮した国民や民族は追いはぎ、強盗となり、あらゆる犯罪、大量難民押し寄せ、国家安全保障放棄、へたすると武力衝突、戦争という道かもしれない。国家が投薬で歩けるうちに、ウィルスをどんな方法でもいいから抑え込まないと万人が生き地獄になるだろう。

そのためには無症状陽性者を洗い出して隔離すること、つまりPCR検査数を限界まで増やすことを徹底しなくてはならないのに増えない。パチンコや江の島だけで騒いでる場合ではない。ホテルから軽症者が逃げ出し、陽性が出ても入院を断る人が出ているが例外を放置すると意味がなくなる。時限立法で私権制限やむなしだろう。日本がここまで死亡数が少ないのは何らかの国民独自の文化的あるいは疫学的な “アプリオリな” 理由があると思料するが、永続する保証はない。何より大事なのは治療するオプションを手にできるスピードである。意思決定のスピードの遅さという点において日本を凌駕できる国はそうはない。前例踏襲の役所の演繹型では国が致命傷を負う。負ってからいくら入念に傷口を調べても、調べがついた時は死んでいるのである。医師、疫学専門家が全責任を負ってトップダウンで指揮すべきである。一説には小池百合子は国政に出て後継に医師を都知事にというプランがあると聞くが、その発想を持つだけでも素晴らしい。こういう手を迅速に打てる政治家だけで国政をやって欲しい。

アメリカはホワイトハウスでトランプと専門家のディスカッションの場をCNNが放映し、そこに記者も入れて質問させているから実にわかりやすい。ニューヨークのクオモは毎朝地下鉄の消毒を徹底的にやれ、それなしでどうやって働きに出れるんだと強く語り愛国心とリーダーシップを見せた。しかし、それでも感染者100万、死者5万と最大の犠牲者なのだ。僕の中でアメリカという概念が変容しつつある。アメリカの覇権は軍事とエネルギーとドル(金融)が切り札だが、軍事は空母まで感染し要諦のボーイング社も業務縮小、エネルギーはシェール油田が絶滅の危機で、命脈は株が下がってないぐらいだ。エスニックには国内にアフリカ、メキシコ(ヒスパニック国)があるような特殊な国家で大都市をロックダウンしても最下層は守れないことが露呈した。ウィルスは人体でしか生存しない。守れない層がそれとなり劇的に拡散する温床と化したかもしれない。

トランプは選挙だけでなく覇権維持に必死なのは当然だ。厄災の元凶をWHOに見立て敵国中国を叩く戦略だろうが、テドロスが台湾のデータを無視したぐらいでは弱い。「近々に調査結果が出る」というが何かは不明だ。FATCAを通じ世界のドル口座の送金データからしっぽを握ったか?この手で中国要人のマカオ等への裏金流出をつかんで習近平を脅した(それで習自身の口座もあげられ見せしめに配下を何人か切ってアメリカとは通貨主権戦略でバーターして手打ちした)前歴があるから当然調べてるはずだ。潰したい本命はアフリカを賄賂で手籠めにしてレアメタルと国際機関のアフリカ票を囲い込む中国の周到な作戦だが口実がない。WHOはそれの格好の標的になる。クオモはニューヨークは守ってもアメリカは俺が守ったというプロパガンダになる。

トランプが経済活動を消毒液を注射してでも緩めたいのは経済がヤバいからである。本当にヤバい。1QのGDPのが4.8%減だが2Qは間違いなくその何倍も落ちる。通年で3~40%は覚悟だ。航空産業は悲惨で日本もANAに4千億円入れるがデルタ、アメリカン、ユナイテッドも50~60億ドルの政府支援をするがそんなのは3か月で蒸発する。英国はそんな応急処置では持たないとBAが最大1万2千人(従業員の3割)を解雇すると発表した。原油先物が負の値とはどんな天変地異よりも異常な光景だ。スタンドでガソリンを入れるとお金をくれるわけだ。シェールガスは原油が$40~50が損益分岐点であるから、世界の経済活動を再点火して石油を盛大に燃やさない限り業界破綻が起きる可能性が高い。それにはファウチの言う数のPCR検査をしてコロナを止めるしかないのだ。当面はFRBが面倒を見るにせよ限界に来れば中西部地銀などから金融に連鎖が広がりリーマン再来の火種になる。

この事態でありながら昨日NYダウは$500も上がっているわけだ。$2兆の財政出動を評価していると素人は表向きを見るが、同様に世界の中銀が禁じ手の財政ファイナンスに踏みこみんでいる。今期の企業収益見通しは国家容認で下駄をはかせるのである。こんなこと聞いたためしもなくアナリストは合理的な予測をたてようがない。従って、唯一合理的に結論できることは、世界の株式市場はもはや官製の鉄火場であるということだ。FRBは企業の短期債務であるCPの購入まで宣言したがそれは市中銀行の仕事だ。むしろ銀行が吹っ飛ぶことを心配しているという意味なのだ。そこまで事態はひっ迫している。鉄火場でエクイティファイナンスなどできるはずもないが、政府が潰さないように資本はつっこむからとにかく国民が動揺する株の暴落だけは避けたいということ。それが怖いからヘッジファンドはショートできず、ロングでバクチを張りたい奴はやる意味があるぞということなのである。

なぜなら、言うまでもないが、トランプは株安は絶対にまずい。経済失速の代名詞として攻撃されると過去の大統領選は現職が8割負けているというパターン認識が有権者に発生する。FRBの「大人買い」の限界が見えるまでに経済活動を戻さないとフェークの株価はもろい。しかし経済に舵を切ってコロナの第2波に襲われるとその作戦の戦線は全滅するだろう。だから保険として、なんとしてもコロナの初動の失敗の責任を中国、WHOに押しつけなくてはならないのである。責任回避の上でアメリカのヘゲモニーを守るというのは実はクリンチして逃げまくりのボクサーなのだが、一見するととてもアグレッシブに攻めているように見える鉄壁の戦略だ、うまくいけばだが。「WHOの忖度の根拠になる密約メールがないか」、「カネが流れた証拠があれば無敵だ」、「探せ」。至上命令が飛んでいるだろう。ジェームズ・ボンドには任務遂行中は自分の一存で容疑者を殺めても不問にされる殺人許可証が与えられる、それぐらいのことと思料する。

それに呼応するように日本国ではマスクが2枚配られた。トランプ政権同様に、安倍政権には衆院選挙が重大なハードルになってきている表れと思料するものである。安倍マスクはシャビイだが百合子マスクは小粋だとネットで評判だ。「あれを送ってくれ、1枚でいいから」という声が政府に向けて国民からあがることだけはなんとしても阻止せよという至上命令が官邸官僚に飛んでいるだろう。広島では元法務大臣からカネが流れた証拠がたくさんあがってしまった。財務省自殺問題はくすぶったままだ。こんな状況の中で連休明けに経済に舵を切ってコロナの第2波に襲われると政権は全滅だ。しかし舵を切らなけらばフェークの株価はもろい。しかし日本には中国、WHOを叩くという保険はない。つまり王手飛車取りなのである。

安倍総理の在任7年間で顕著に成功したのは株価政策だけだ。この点に関しては株式関連業務コンサルである弊社は恩恵に浴したが、それは株が上がったからではなく安倍政権になれば株が大きく上がる理由があるという弊社の仮説的予測が的中したからだ。現在はどうか。安倍政権の7年間で一人当たりGDPが4万ドルと横ばいなのはアジアで日本だけだ。シンガポールに次いで2014年に香港に抜かれ、いまのペースだと5,6年で韓国に抜かれる可能性がある。それでいながらその7年間に日経平均は7千円から3倍になった。日銀のBSを使ったこと以外に合理的な理由はない。日銀の資産の中身(ETF、10年国債)はボラが他国よりずっと高い。株のコストは1万9千円と推定されそれ以下だと評価損だが長期金利が上がると国債の下げでもっとやばい。だから宣言のみならず買う必要もある。すると内容はさらに悪化する。150円、インフレもありかもしれない。財務省はプライマリーバランスを盾にこれを忌避する(役人は相対的に貧乏になる)。だから経済対策の真水は少なく、ショボい。責任は首相に行く。それで降りてもらって全然結構というのが本音だろう。これが森友事件の貸しであるなら、ツケの請求書はなんと国民に回ってきていることになる。

困ったもので、株価は僕にとって経済の体温計だ。これを日々読みながらやってきたが、国家にここまで堂々と株価操作されるとお手上げだ。強力な解熱剤を打って「平熱です」と診断する医者のようなものだ。よって僕は社業の危機管理として最大のリスクを想定するしかない。それはコロナの有効な治療薬、ワクチンが変異などの理由で2,3年もできず、財政ファイナンスが燃料ぎれとなって民間企業はもちろんのこと財政の危ない国家の破綻にまで至ることだ。大恐慌(経済恐慌)に金融恐慌が重なったら大変だ、リーマン以上だなどと騒ぐ輩が増えているが、コロナに金融など存在しない。国がやっているのである。ということは、それは国家破綻を意味するのである。みなさん、いま日本国がなかったら生活も未来もどうなるかご想像いただきたい。2、3年の巣ごもりができるかどうかなどというレベルの話ではない。ポスト・コロナ、ニュー・ノーマルはコロナが終わらないと永遠に来ないが、数が減った生き残りの人々がついに耐えきれなくなり、「もういいじゃないか、終わったことしよう」という世界がそれだ。ウィーンの奇っ怪なペスト記念柱はそうして建った。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

(こちらもどうぞ)

今年の世界経済

2020 JAN 9 20:20:36 pm by 東 賢太郎

今年の世界経済は先読みが難しい。

世界の株式市場が確たる根拠に乏しいながらも高止まりしているのは超低金利環境が安定したからだ。しかしそれはデフレ環境蔓延の裏返しだから高止まりが永続する理由は何もない。デフレは先進国と中国の労働コストの裁定で先進国側から発生しつつあるが、裁定が終わると中国自身の首も絞める。

国内産業では農業、医療、教育に非効率が残るが投資対象として効率的でない。AIがあらゆる業種でドライバーであることは異論ないが、その浸食は既存産業を淘汰して大量の失業者を生むから全国民の幸福を贖うことにはならない。世界の生産性向上が限界的になると成長のドライバーは人口増加となり辺境(低開発国)に投資するしかなくなるが、それも地球規模で見れば裁定である。

裁定とは水が高低で流れることで、やがて止まる。すると成長はない。水が流れ込む低地が成長したと騒ぐだけでパイは大きくならない。地球人口はMAXで産業革命(の余波)による生産性増大は終焉したいま、成長という概念が無意味になりそれを追い求める資本主義も隘路に達したかもしれない。そしてゼロサムゲームはディバイドを押し進め、あらゆる局面、様相の社会不安を呼び起こす。

以上が総論だ。投資目的は「儲ける」ではなく「ロングタームの資産(購買力)保全」になる。地球全体のことだから2,3年で変わらないし米中関係、米国大統領選も大勢を覆すものではない。各論はどうか。安定的キャッシュフロー選好が進む。クレジットリスクとの見合いで優位性あるものに資金が集中する。それを確保して固め、残余リスクはベンチャー投資に充当というのが一計だ。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

トランプは負けのヘッジに入る

2019 JUL 1 20:20:20 pm by 東 賢太郎

「いや僕はそういう能力がないんで・・・」

というと、たいがい、

「そんなことないでしょう」

という返事が返ってくる。単なるお追従なのだが本当にないからないと言ってるのであってその目的は達していない。

返事した本人は自分にはもっと能力があると信じている。それも誤りなのだが僕はそういうことはそういう類の輩としか話さないし、冒頭の言葉はそういう返事が返ってくるだろうというシチュエーションでしか発しないのだから「いい天気ですね」「さようで」ぐらいのことだ。ただ、ひとつだけある。このバッターはここに投げれば打つだろうなという所に投げて、ああやっぱりねということだ。

交渉力とは観察力のことだ。机上の戦略などそのとおりいく方が珍しい。剣士や棋士ならこう打てばこうくるというのがあるだろうが、僕は剣道、将棋は知らないからバッターでシミュレーションしている。いずれにせよ、不測の反応が出たときに即応できるかどうかが命なことは変わりないと思う。その答えは、おそらく相手を観察することからしか出てこないのである。

G20のような場は首脳同士の出来の程の計りあいであり、諮りあいでもあるだろう。トランプ大統領は実に面白い。5月に畏友がホワイトハウスで彼に謁見した。オーバル・ルームだ。雑談の中で「NYでホテルを買った、トランプ・ホテルの近くだ」と言ったら「知ってる。いつだ?」と聞かれ、答えると返事は「いいところを買った。値上がりしてるぞ」だったそうだ。これを知ればテレビの井戸端会議であるワイドショーは「やっぱり不動産屋だったんですね」でもりあがるだろう。

金正恩との握手。両者ともトランプが落選した場合を視野に入れてる。したくない、させたくない、いつやるの・いまでしょ。あたりまえのことである。いまはトランプを支援するが落ちたらどうでもよく、アメリカ合衆国としてそうではない立場に立ったことにしておかないとその先は生きていけない連中との関係次第でトランプは落ちる可能性があるというトートロジーの事態にある。形勢を見て勝ち組につく関ケ原の小早川秀秋みたいなものだ。だからトランプは究極の勝負手を打ってくる。弱いイランも日韓も脅しまくる。強いロシアと中国は弱みを突いてからエサを撒く。彼のアメリカ・ファーストの底の浅さはあの民主党の看板政策として一世を風靡した泣く子も笑う子供手当のでっかい版にすぎない、米国株が上がればめぐりめぐってそうなるのである。小早川組が誰か、何を見てるか?おわかりだろう、彼の本気度だ。

皆さん相場がどうなると思われるだろうか。日本株などというものはもはや米国株のデリバティブだ。下がらないし、勝手に下げようもない。日銀のバランスシート担保でもあるから安倍首相謹製の官製相場である。円ドル感応度は高いが為替もドル次第。あらゆる経済理論がワークしないという意味でブラックホールの内部状態であり、すべてトランプ大王様の御意にかかってるという宇宙規模で馬鹿馬鹿しい空前の事態なのだ。利に聡い大王はこれが絶後でもあることを自分だけが知り得るという事実を知っている。不動産ディールで百戦錬磨の彼がその回路を完全オフにして政治ができると考える人は、神のごとき音楽を書いたモーツァルトやベートーベンの作曲が金銭動機だったなどという不浄な説には徹底交戦し、実はそうでしたという証拠が出ようものなら砂漠に顔をうずめて敵を見なかったことにするダチョウか日本国某財務大臣みたいなものだ。下がらないなら安心ではないかと思う方は株には近寄らない方がいい。近来稀に見るつまらない相場だからボラがない。そういう人がビギナーズラックで儲かることもなく、どこかで反転して大損するリスクだけある。素人に毛が生えた程度の投資信託もおんなじだ。大王にあやかって僕はいま不動産の方に注目している。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

2年前の相場予想の検証

2019 JAN 22 0:00:13 am by 東 賢太郎

2年ちょっと前、ソナー・アドバイザーズのブログにこう書きました。

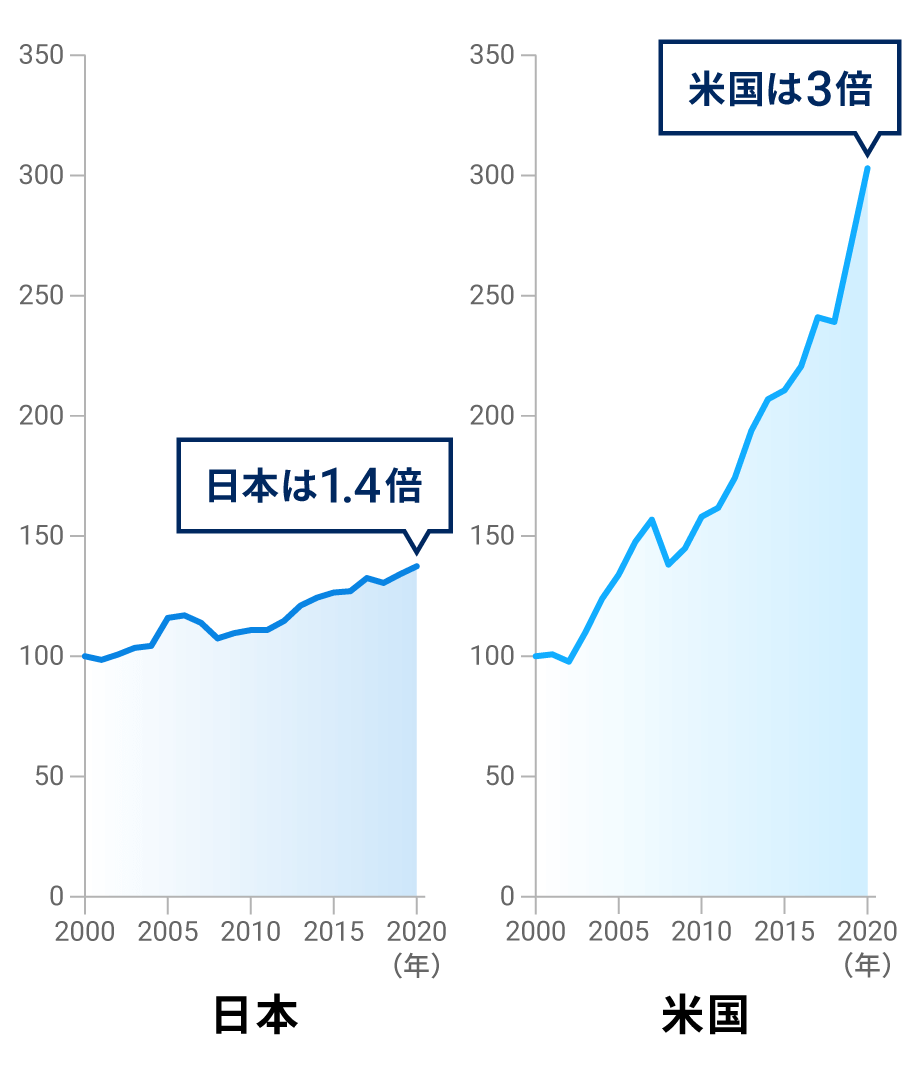

以下、ここで予言しておいたことが当たっていたかどうかひとつひとつ検証してみます。書いたのはトランプの大統領当選(2016年11月8日)直後の11月30日でした。青字が実際に起きた結果です。

2016.11.30.

これから起きること

トランプの法人減税と1兆ドルの財政出動はもし本当なら世界のリスクオフを解く可能性がある。世界一高い法人税35%が15%になるだけで米国企業の利益は25%増える。要はそれだけ株価が上がる。

⇐ 株価は25%ではなく40%上がった

カネのばら撒きによるインフレ期待から長期金利は上がる。FRBは狼少年になることなく12月第3週に短期金利を上げるが、リスクオフ資金の過度の需要でバブル価格となっていた長期債から短期債にスイッチがおきバランスされる。

⇐ 長期金利は33%上がった

短期債に回らず株、不動産に回る資金はまだ織り込んでいない新興国等に回るが最後は日本に来るしかない。日本株は来年上がるが補正予算の規模によっては2万5千円もある。

⇐ 日本株は2万4千円まで上がった

トランプの政策には長期的にはドル安の方がいいが、短期的には海外資産買い入れにドル高がプラス。消費回復、税収増のシナリオを煽ってコンフィデンスを高める作戦をとる。(以上がブログ)

・・・・

しっかり当たっていましたが、僕は競馬の予想屋ではありませんからそれはあまり問題ではありません。ポイントはこれを書いた2016年末時点で考えていた仮説が今でも有効かどうかなのです。有効ならまだ使えます。その可能性が50%以上はありそうだというのがこの結論ですね。トランプが何をやりそうかという観察に基づく仮説だったので、彼のやることは本筋ではそう変わらないだろうということでもあります。

この2年の間に英国のEU離脱決議、北朝鮮の核弾頭ミサイル発射事件、米朝首脳会談、、米中貿易摩擦の勃発などお騒がせの政治的事件は数々起きていますし、それを予測することはほぼ不可能ですが、心配せずとも、戦争にさえならなければ政治は株式市場には大きな影響はないのです。経験上、それで下げれば常に買い場であったと申して過言でありません。

僕はマクロは基本的には金利と業績しか見ていません。それ以外の情報はすべてノイズであり、それで下げれば買い、上げれば売り。シンプルなのです。

(ご興味ある方はこちらへどうぞ)

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

株の乱高下こそウエルカム

2015 DEC 19 14:14:32 pm by 東 賢太郎

株と為替が乱高下しています。

①ここ10年世界経済の新興需要の総本山であった中国経済の先行きに疑問符がつきだしたこと

②その結果、世界の牽引車は米国しかないという認識が蔓延したこと

③注目される米国がデフレを恐れFRBがQEという劇薬を注射し、そこで生じる副作用(バブル)を潰し、健康体に戻った証を示す必要に迫られて利上げを確約したこと

が背景にあります。イエレンの発表に対するここ数日の市場の反応には、ここまでの株高の真因を示唆する重要な情報が含まれていると見ています。それは昨日の黒田発言に対するわが国市場の混乱で、より確かに裏打ちされました。

その仮説には自信がありますが、そうであっても我々はそうしたマクロビューに基づいて相場の上げ下げをサーフィンすることに何の関心もありません(そういう投資をトレーディングという)。なぜ?儲からないからです。そんなことをして勝つ者は少数しかなく、それもフロックであることが多いのです。儲かるのは売買手数料が増える証券会社だけであることは、証券会社に30年もいた僕が言うのだから間違いありません。

我々は決算期にとらわれず長期に元本を増加させる絶対リターンを目ざしており、実体価値を株価が下回る場合に集中投資する「バーゲンセール狙い」というポリシー(ヴァリュー投資戦略と呼ぶ)なので、相場が振れて一時的な不測の安値でターゲット銘柄が買えれば有難いのです。買った株式は宝物だからよほど上がらないと売却はしません。逆にインデックスが下がっても、買ったバーゲンプライスを下回って大きく下落することはあまりありません。

ではどうやって割安かどうか判断するか?

会社の純資産を株数で割って一株あたり純資産額を求めるのが普通のヴァリュー投資ですが、我々は純資産額を最もコンサバな基準で求めます。あらゆる角度から見ての最小値を求め、株価がそれ以下であれば「ありえない安値」ですからいくらでも買います。問題は最小値を算出する基礎データです。これの信頼性こそ命であることは論ずるまでもありません。普通はこれが甘く、僕の基準ではまったくいい加減です。だからここに勝てる要素があり、徹底的にこだわっているのです。

具体的にはアナリストが年間約700社を訪問し、データを足で集めるのです。格好良さとは無縁の泥臭いやりかたです。米国の映画に出てくるようななハイテクのトレーディングルームでスクリーンを並べて電話一本でスマートに売買なんてイメージがあるかもしれませんが、そんなことで利益が継続的に出せるほどこの世界は甘いものではありません。真のインテリジェンスに基づいた調査力以外に勝つ秘訣はございません。

対象は証券会社が調査レポートを書かない小型株です。情報が市場に広く出回っていない場合が多く、「ありえない安値」がつくことが多いのです。大証券会社がリサーチを書いている大型株でそういうことはまず起きません。実際に会社訪問をすれば情報精度は高く、そこにこだわってコストをかける見返りはあるという考え方です。ただし流動性が少ないので、買ったはいいが思った値段で売れない危険があります。ここは経験値が必要です。

以上、大口をたたいたわけでも机上の空論でもないことをお示ししますと、日経平均株価の昨年大納会(12月30日)引け値は17450.77で、昨日(18986.80)時点でそこから8.8%の値上がりです。それに対して当社のアドバイスするファンドは同じ期間で20.86%値上がりしております。20対8のラグビースコアであり、これだけ大差で勝てば「バーゲンセール狙い」戦略が奏功していることは明白であると自負しております。相場が下げれば僕らは有難い。バーゲンセールの始まりで、乱に利ありです。

(追記・2016年1月16日)

2015年通年の成績(12月30日引け値にて)は日経平均株価指数が9.07%の値上がり、それに対して我がファンドは20.34%の値上がりでした。2014年通年も日経平均7.1%に対して我がファンドは17.4%で、これで3年連続の圧勝となりました( 2015年の抱負)。

世の中は原油の下げで弱気に振れています。この原油価格が恒常化すれば世界の工業生産インフラ構造に大きな影響があるのは事実であり、産油国の財政事情も一時の混乱要因になるでしょう。それが中国経済の停滞に端を発している。これがどうなるかは大元の発端であったここから読み解けばいいのです。

現行の秩序がこわれる。新秩序が見えない。こういうとき、プレスや識者は決まって否定的な見解を述べるのです。何故か。そうしないといかにも馬鹿に見えるからです。つまりそういう連中の生き残り戦略から予定調和的に必ず拡散する弱気におびえて騒ぐ必要などまったくない。原油が安いのは日本には良い話であって、それで商社が損したなどマクロ的にまったくどうでもいいことだ。オイルマネーが減ってマネーの構造変化が起こってもいずれ別の均衡に収れんするだけであって、そんなことで株が上がる下がるというのは需給の話である。株式というのはこういうときに買い場がやってくるのです。

(こちらもどうぞ)

これがわかって いれば読み解けます。一連の僕の過去の中国関連ブログをお読みください。今なにが起きているか?何をすべきか?原理的によく理解できると思います。

Yahoo、Googleからお入りの皆様

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

中国発の株暴落について(追記あり)

2015 AUG 25 18:18:12 pm by 東 賢太郎

相場というのは過去の経験則があてはまる場合とそうでない場合があります。現在の下げは後者の感じです。中国という震源地が世界をこれほど揺るがすという経験がないからです。

米国株も日本株も特に安いレベルではなく、理屈で十分に納得できないけど強いから買うという、やや気持のよくない領域にありました。中国株が不安定なのは数か月前からで、特に今になってと言う理由は見当たりません。FRBの金利上げへの不安という米国の要因とシンクロして、売りを仕掛けやすいタイミングだった背景があると思われます。

不景気になると戦争という悪しきパターンがありましたが、今は戦争でなく世界同時株安がそれにとってかわる。しかし中国株は空売り規制が入る管理市場だから外人が売り崩すのは難しく、自由度の高い日米欧がどすんと下がってそれを見て経験の浅い中国人がびっくりして売るというパターン。その環境が熟したということでしょう。びっくりで売っているのが素人だから先が読めないのです。

中国のGDPのうち23%は不動産関連(ムーディーズ)で、無計画な開発を受け、空き室率は15-23%です。それだけでも経済成長率に疑問符がついている上、不透明な金融による貸付の信用リスクは膨大と思われ、この火薬庫に引火するとこわいというのは衆目の一致するところ。空売り筋は他市場のショートポジションが中国人に不安を生み出して大爆発を誘発し、上海総合指数が2000なんてことになると大儲けになる。

資金量さえあればそういう比較的リスクの低い仕掛けができるのだから、やるでしょうね誰かが。ただやった人間も、ことが内部事情や統計値に信用のおけない中国だけにその先に何が起こるのかが読めないだろうし、何か想定外のことで反転が起きて大損する可能性も否定できない。僕はそういう認識です。だからポジションの巻き戻しが早晩に起こりたぶん大惨事にはいたらないでしょう。17400以下は買いと思います。ただそれも経験則だから火薬庫引火だとはずれます。NYが止まるかどうか、つまり金利をどうするかがカギになりそうです。

(追記・8月26日12:43)

中国の金融緩和はプラスです。しかし元安誘導しないといけないとは本当にへたっているということで、中国が世界の牽引車という僕のビッグバンシナリオはもはや歴史にすぎなくなったことが確定しました。ポイントは米国です。経済指標はなんら変調なし。だから戻ります。FRBが何か出せば、それによって一時的な振れはあっても。ボラが上がったというだけのことで(だからvixも上がっていて)、それは上記の「やや気持のよくない領域」の滓を落すためのものです。そこは買いでしょうね。

(2016年1月17日)

中国株は「中国ビッグバン現象がもはや終結し新しいフェイズに入っている」という認識に立脚して考えないと間違える。大貧民ゲームというアーブはほぼ終わったのである。西欧がそれ以外から富を吸い上げてきた過程でその蓄積速度を計測する概念であった「経済成長率」なる数値で中国経済を語っても、もう有意な示唆は得られない。

(次はこうなる)

Yahoo、Googleからお入りの皆様

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

ピーター・タスカ氏の投資セミナー

2015 MAR 18 19:19:59 pm by 東 賢太郎

某運用会社のセミナーに出席してきました。スピーカーはTVでおなじみのストラテジスト、ピーター・タスカ氏です。赤坂サカスの会場は満員で、同社のファンドの投資家さんの熱気であふれていました。

タスカ氏はオックスフォード大学卒業後、1980年代に英系の運用会社の東京駐在として日本株のリサーチをされ、逆に僕は同じ時期にロンドン駐在で日本株の営業をしてました。場所は違えど同じ穴のムジナであって、同じ1955年生まれということもあり講演後の夕食ですっかりうちとけました。

彼の持論は、インフレの時代は世界的に終わっており長いデフレとの闘いになる。格差が広がりそれは政治家には死活問題になるため低金利は長期化せざるを得ません。原油安で物価は上がりませんから2%のインフレターゲットまで黒田総裁はQEをやり続けることになります。

すでに円安の効果というのは大きく、例えば英国の地方都市のホテル代が円建てだと東京のオークラの2倍だそうで、逆に日本へ来るとものすごく安く感じる。だから中国人が殺到して大量に物を買って帰る。つまりその分日本企業の利益も大幅に増えているそうです。これは国内ではなかなか実感しにくいことです。

ただ世界の株式は米株がちょっと高いのを除くとどこも安いということはないようです。今後の利益成長率が株価上昇をドライブするということです。

日本企業の問題点は資本を持ちすぎてROEが上がりにくくなっていること。だから自社株買いを発表すると株価はすぐ反応します。これをもっとやるべきだという主張でした。

概ね僕も同じ意見であります。終わってから、中国のインフラ投資基金にイギリスだけ参加したけどまずいんじゃないですか?と聞いたら「イギリスは二股が得意なんです、でもアメリカに怒られちゃいましてね」と笑ってました。ロシアについては僕と全く同じ見方で感心しました。

夕食は元駐ベトナム全権大使閣下の服部様もおられ、アジア情勢につき非常に興味深いお話を賜わることもできました。

Yahoo、Googleからお入りの皆様。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

ノイの株式道場-今後半年の株式市場の見方-

2015 MAR 13 0:00:17 am by 東 賢太郎

ノイです。

ワタシ、いつもこうやって、大所高所より世の中を見させてもらってますニャン。

安倍さん、すごいわね。日経平均、15年ぶりに19,000円を回復しましたわ。ソーリになって2年3か月で9割の上昇よ、運用のオシゴトの人たち、日本株もってなければ大差をつけられちゃって大変ね。

「石橋たたいても橋を渡らない人」は怪我しないというのはウソ。ネコ界じゃそんなノンビリ屋さんは生きられないわ。

マスコミさんは2万円がどうのといってるわね、でも2万5千円ぐらいありでしょ。だって原油安なんですもん。さいきんたくさんの社長さんがそういってるわ。

ワタシ、3月決算で予想外にいいという感じがでるとおもう。でも社長さんはみんな慎重だし業績予想はそれを圧縮して見るわね。だから来年は伸びないと見られ株価は続伸しにくいのよ。

原油40ドル台から50ドル台への回復でもパーセンテージポイントでは10%以上の上昇でしょ、CPIの2%なんて簡単に行く可能性が出てくるの。えっイエレンさんがQEやめちゃうの、ならボクもやめとこうかなって、クロダさんいい口実になるのよね。クロダさん?いえいえ、あのまりを投げるほうじゃなくってね、キンリを上げ下げする人ね。

ワタシ115円ぐらいまでの揺り戻しあるかもなんて覚悟してます。株価はどっちからも下げね。そこで「クジラ買い」かしら。サンマならワタシも捕りたいけどクジラはむりね。マクロとジュキューのせめぎ合いよ。そんな6-9月よね、きっと。7月ギリシャさんアブナイし。

アメリカ株はちょっと高いわね。バフェットさん、適正キャッシュ・ポジションは約2兆円なのに6兆円ももっちゃって。買うものないものね。ドルから日本株にたくさんくるんじゃないかしら。もしも円高ドボンがあればそこは買いたいわね、ワタシ。

隣りの韓国さんは今日政策金利を0.25%下げて1.75%としたみたい。きっと年内に1.5%まで下げるわね。だってデフレ懸念があるんだもの。でも日本と同じ原油安メリットもあるわ、低金利になると景気回復かもしれないって社長がいってたわ。

隣りの韓国さんは今日政策金利を0.25%下げて1.75%としたみたい。きっと年内に1.5%まで下げるわね。だってデフレ懸念があるんだもの。でも日本と同じ原油安メリットもあるわ、低金利になると景気回復かもしれないって社長がいってたわ。

ロシアはワタシあのイクラ好きなんだけど、もうあがっちゃったわね。原油50ドルで。60ドルまでいかないとだめよね、プーさんいわないけど4800億ドルのお貯金けっこう減っちゃってるかも。も一度ドボンあるのかしらね。

Yahoo、Googleからお入りの皆様。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

コップに水がまだ半分?-ロシアをどう見るか-

2014 DEC 18 0:00:36 am by 東 賢太郎

コップに半分の水を「もう半分しかない」と見るか「まだ半分もある」と見るか。人の性格が出ます。

以前書いたVIX指数(恐怖指数)が12月頭に12ぐらいだったのが今日(17日)には23まで急騰です。何に脅えてるか?もちろんロシア情勢です。

ムーディーズのレポートによるとロシアはGDPの4分の1をエネルギー産業に依存しています。原油価格が1バレル=60ドルを割り込んでいるなかで国や企業の負債返済能力に危機感が出ており、ロシア中央銀行は16日に16年で最大規模の利上げを実施して政策金利を10.5%から17%に引き上げましたが通貨安に歯止がかかりません。ルーブルは年初来対ドルで52%下落しています。

1998年にほんの数日で通貨が崩壊し、短期国債のデフォルト(債務不履行)宣言に追い込まれたロシア危機では米国のヘッジファンドLTCMが経営破綻して清算されました。LTCMはオプションの価格モデルでノーベル経済学賞を受賞したマイロン・ショールズが経営陣に加わっており、ロシア国債のデフォルト確率は100万年に3回だと計算していました。コップに「水がまだ半分もある」と見誤ったわけで、この倒産劇は世界の金融マンを震撼させたのです。

「100万年に3回のことだって起きることがある」と見るか、「だったら今回は100万年に2回の確率だ」と見るか。

エネルギー専門の米著名エコノミストは15日、原油の国際価格は来年末までに、1バレル=40ドルに下落する可能性があると指摘しているそうです。もしそうなら今からさらに30%下落する。そうなると100万年に2回目が起きるかもしれない。でも今回は外貨準備高が4000億ドルはあり、そこが違う。

皆さんはどっちだと思いますか?

国債が支払えなくても国が潰れるとは限りません。現に今もロシアはあるのです。ということはルーブルにしても株式にしても、どこかで下げ止まるのです(国が潰れたって会社は存続できます)。だからゼロにはならないしどこかで底を打ちます。それがいくらか、いつなのか?誰もわかりません。だから素人の方が的中する可能性だってあります。僕もそのひとりの「まだ半分」派です。底値で買えば?かなりのリターンは取れるような気がします。

原油価格の下落は日米など消費国の経済にはプラスです。日経にありますが円相場118円、ドバイ原油がバレル65ドルだと名目GDPを1.8%押し上げる効果があり、8%への消費増税によるマイナスを相殺できるそうです。産油国は入るお金が減りますがほとんどが途上国であるそちらに入るより日米に入った方が申しわけないけど世界経済にプラスの増幅効果は大きいでしょう。だいたい相場が下げたり荒れたりするとプレスはそれ見たことかと大騒ぎする傾向があります。上げてもおとなしいのに。そういう習性は冷静に大所からご覧になるのが得策です。

ETFをご存じでしょうか。為替や金や株価指数などに連動する上場投資信託です。ネット証券で100株単位で1万円以下で買えるものもあります。株は金持ちしか買えないというのは真っ赤な嘘、学生がバイトしてでも買えますしその気になるかならないかだけです。投資回収率を考えれば、僕なら年末ジャンボ宝くじを買うお金があるならETFを買います。大外れの最悪シナリオでロシア発世界大恐慌になったってゼロにはなりませんからね。新年の運だめしにいいかもしれません。

Yahoo、Googleからお入りの皆様。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。