アベノミクス選挙雑感(追記あり)

2014 DEC 15 0:00:42 am by 東 賢太郎

議席数については特に感想はありません。11月21日の拙ブログ「アベノミクス選挙の大義(今月のテーマ)」の想定の範囲内の結果です。デフレ脱却と景気対策が喫緊の課題であり、それに代案も実行力もない政党はだめだということを国民が見抜いていたという意味でしょう。戦後最低の投票率でしたが、反対票を投じなければ現政権継続が明白な情勢ですから、それは今のままでいいという消極的投票を含んでいると思います。

だから今回大義があったとするとそこに書きました財務省とのアコードへの影響でしょう。借金を負う身としてインフレがいいにきまってます。それは経済成長を伴う物価上昇でないと困るわけで、安倍政権は第3の矢の成功になりふり構わず進み、それを金融政策も全力でバックアップする、それがアコードになるはずです。

消費税増税の延期に国民は是の審判を下した、安倍政権はこれを霞が関対応への強力な援護と考え官業の規制緩和に切り込む余地が出るでしょう。しかし2%上げることにも是の判定をした。それを批判した野党には非としたわけです。そのぐらいアベノミクスの経済政策への期待があるということでしょう。民主党は代表も元総理も落とされました。経済政策への信任がないからと思います。なりふり構わずの条件は整いました。

為替と株の方向性はかなり明白ではないでしょうか。

(追記)

自民の獲得票数は2009年から毎回減っていて投票率が減った効果が野党票に顕著に出ただけ。圧勝といっても議席数も09年の民主党のそれ以下。消費税2%上げはコミットしてしまったのでもし景気が腰折れしたら自民は一気に浮動層の支持を失って09年の二の舞もありうる。

つまり景気持続の象徴である株高を伴って第3の矢の政策展開をしていくことが安倍政権には必至なのです。期待先行であろうと金融政策動員の腕づくであろうと、株高持続がマストです。しかし株価はバリュエーション上(特に大型株は)それを織り込んでいると思われます。中型、小型にはまだ魅力的なものがたくさんあります。

政府が株を上げると宣言しているようなものなのだから株安の局面があれば買うことは正解と思います。10万円でも買えるのだから「金持ちが恩恵を受けるだけ」というのは野党の詭弁です。リスクを取るかどうかだけです。リスクを取らなければ金持ちでも見返りはありません。しかし何でもいいというわけではなく、バリュエーションには注意すべきです。簡単にいえばPER、PBRが市場に比べてあまり高いものは避けた方がいいでしょう。

Yahoo、Googleからお入りの皆様。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

アベノミクス選挙の大義

2014 NOV 21 22:22:43 pm by 東 賢太郎

株価というのは世の中のコンセンサスの指標です。けっして意味もなく上げ下げするわけではありません。例えば、

オバマ民主党大敗を世界がどう評価しましたか?

こう質問された時、最も客観性のある解答は何でしょう。株価です。11月5日以来、NYダウ平均株価は3%近く上昇していますから、「共和党の勝利を好感しています」と答えれば正解なのです。誰も有効な反論はできません。

「株価はコンセンサスで決まる」というのがコンセンサスだからです。それに逆らって、「いや私は悲観している」と株を売った人は損をします。逆に、オバマ再選の時の「オバマショック」でNYダウは300ドルも下がりましたが、その時、「いや私は民主党支持者だから」と株を買った人は大損しました。お金をドブに捨ててまで支持を貫きたい奇特な人はいないという前提ですが。

つまり、株式市場はコンセンサスがどうなるかを占う場なのです。このことを経済学者ケインズは「美人投票」と称し「1位になる人を的中させると勝ち」のゲームにたとえました。あなたの趣味でAさんが良いと思っても、周囲はBさんを選ぶと思えばBさんに投票しないと負けです。だから多くの人がコンセンサス(みんなが美人だと思うだろうBさん)を選ぶようになるのです。

さて、今回のアベノミクス解散総選挙はどうでしょう?

僕の記憶では11月10日ごろから憶測が流れ、株価が織り込みはじめました。10日の日経平均引け値は16,780.53円です。発表は18日夜だから翌19日引け値を見ますと17,288.75円で、今日が17,357.51円ですから発表時には織り込み済みでした。

10日からは徐々に織り込みながら3%ほど上げていますから、現時点ではコンセンサスは解散を概ね好感している、ということです。

今回の選挙には大義がないと野党は言いますが、あります。18か月先送りした10%への消費増税です。そこからの先送りはない、必ずやるという信を問う選挙です。その時点で経済が不調で増税が国民生活の足かせになるなら安倍首相は責任をとるという条件付きで。

これは日銀に金融緩和継続を宣言させて官邸と協調姿勢をとった財務省と、そのアコード(協調)を継続する唯一無二の選択肢だったでしょう。

このアコードが崩れれば緩和は終結し(日銀は本音はやりたくない)、株価は暴落します。その場合、増税もコミットされていないわけですから、国際社会での日本国債の信用力が落ちます。するとS&P、ムーディーズの格下げという事態になります。すると国債は売られ、日本の金融機関のバランスシートは悪化します。円は売られます。

つまり、資産効果が削がれ経済失速、デフレに逆行、金融機能がますます停滞、円安で物価高という四重苦に突入し、日本の国力はズタズタになります。

株高は企業と富裕層だけのメリットで大半の国民に利益はないと野党は言いますが、株が上がって誰が損するのでしょう?デフレ環境であったのに誰にも不利益がないというのは、大きな利益なのです。

ここで株が下がれば国民全員の生活に、例外なく大打撃があります。これは誰かが株で損するからではありません。

民主党があのまま政権に在ったら今ごろデフレが治癒の見込みのない重病となっており、日経平均はおそらく7000円以下で、被災者の方、社会的な援助が必要なかたがたまで含めて我々の生活はどうなっていたか、考えてもゾッとします。

株価というものは、それで誰かが儲けるだけだろうという他人事ではなく、誰もが影響を免れられない経済環境全体をしめすバロメーターなのです。結果として株を下げてしまうような政権になれば国民全員が不幸になるということを言っております。

円安はよろしくない、良い円安などないというのはブログで強調したとおりです。円安でもこの2年で日本の輸出は伸びてません。企業の海外資産が円ベースで増えて株価に一応はプラスですが見かけ上の増加ですから持続性はなく一時的な要因です。

だから円安イコール株高というのは株がよくわかっていない人たちの呪文にすぎない。しかし、いくらなんでもそのうち彼らも真相に気がつきます。今の円安はデフレ治癒の金融政策という、「投薬によるによる副作用の発熱」にすぎません。

しかしこれだって、ここから経済・株式オンチの政権が医師として治療を続けたらその発熱で患者が死んでしまいかねないほど、今の病状は複雑です。

野党の野合はいかんというのがかつての選挙でしたが、今の野党は解党はあっても野合する力すらない。政権担当能力など言うに及ばずあるはずがないのであって、消費税増税を18か月後にコミットする力も当然ありません。ということはアコードもなくなるわけで、従って、我が国は四重苦に突入し、国民の生活どころか中韓露になめられて国土保全すら危うくなります。

つまり、自公の負けイコール株価、国債、円の暴落なのです。だから解散総選挙がささやかれだしてから日経平均株価が「暴落しなかった」ということは、それがコンセンサスではないだろうと世の中が思っている明白な証拠なのです。

自公を応援しているわけではありません。それしか選択肢がないので困っているのです。選択肢なんかないだろうという意味で野党が「大義がない」というなら、それは正しいことを言っています。

Yahoo、Googleからお入りの皆様。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

株式道場ー急激な円安で株はどうなるか?ー

2014 NOV 4 23:23:46 pm by 東 賢太郎

10月31日の黒田日銀の追い討ち金融緩和は驚きました。

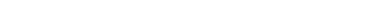

円は2007年12月以来となる対ドル114.20円まで一気に下げ、日経平均株価は4日に17,127.66まで急騰しました。円ドルと日経平均はこんなにきれいに連動しています。

自説に固執する気はありませんが、ここに書きましたことをもう一度お読みいただきたいと思います。 運用という仕事は何をするのか? 海外の投資家やプレスはここに僕が書いたことを指摘して皮肉る向きが多くあります。

これは黒田さんだけの判断ではありません。 良い円安はない に指摘しましたが財務省はやる気なのです。リスクを取ってでも消費税10%にしたい。内閣改造でケチがついた安倍さんは何が何でも株安は避けたい。同床異夢という言葉がありますが、逆です。異床同夢なのです。

前者のブログにこう書きました:

我々は、これは①株価が間違っているか②業績だけでない要因で株が高い、のどちらかなのだと考えます。9月までは消費税10%のベースとなる3QのGDPを政府は意識するでしょう。しかしそれによるPKO期待や、内閣改造などのうわべの取り繕いで株価が維持できるほど相場というのは甘いものではありません。

だから、仮にですが、10月以降に日経平均が1万5500円以上をキープして年末までいった場合、我々は①ではなく②だと考えることになるのです。それは、もちろんのこと、政府が決める話なんかではない。市場が決めるのです。市場が間違っているように見えるが間違っていない、むしろ業績だけ見ていると我々が間違ってしまうようなファクターで株価が維持されているのだと。

「PKO期待や、内閣改造などのうわべの取り繕いで株価が維持できるほど相場というのは甘いものではありません」という部分が重要です。日経平均が10月17日に14,529円まで下がったのはそういうことだったのです。そこから2週間でインデックスが18%もぶっ飛ぶというのは尋常でありません。

ところが、それが人為的なものであれ、市場がそれを信じだすと相場というものは変わります。そこで依怙地になる者は相場に関わらない方がいい。負けます。

「10月以降に日経平均が1万5500円以上をキープして年末までいった場合」以下の記述をピックアップしておきます。そうなる可能性がますます高くなってきました。

市場が間違っているように見えるが間違っていない、むしろ業績だけ見ていると我々が間違ってしまうようなファクターで株価が維持されているのだ

そのファクターが何か?それはここに書くわけにはいきませんが、いままで書いた記事にヒントはたくさん書きましたので読み返してご賢察ください。ご自身で株式をお持ちの方はそれを加味して戦略をおたてになった方がいいでしょう。

Yahoo、Googleからお入りの皆様。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

ソニーショック走る

2014 SEP 17 23:23:47 pm by 東 賢太郎

今日は大変驚きました。

ソニー、今期中にモバイル事業の人員の15%に当たる約1000人を削減。業績悪化を踏まえ、年間配当を1958年の上場以来初の無配とする。 連結営業損益は1400億円の黒字から400億円の赤字に転落する見通し。

ここまで、新社長の指揮のもと、再建は堅調という趣旨にとれる発表があったので、8月に「JPX日経インデックス400」から同社株の採用除外が決まったにもかかわらず株価は20%以上も上昇していました。

僕らはソニー株をお薦めすることはなかったのですが、あす以降、市場がこれをどう受けとめるかは大きなリスクファクターです。「中計の見直し」とのことですが、中計は通常は3年の「中期計画」ですから、昨日まで良しとしていたものを今日突然にこれほど下方修正するというのは記憶にございません。

ソニーとえばトヨタと並んで日本企業の代名詞的、優等生的存在です。東証銘柄保有比率が約3割、東証売買高シェアが約6割の外国人投資家にとって、ソニーの自社見通しがこんなにぶれるということは、日本企業全体の「自社利益予想」というものが信用できないとならないか非常に心配です。

ソニーは井深大という天才創業者の先見の明と発明精神で、日本の通信、家電技術のパイオニアという地位を築いてきました。普通の経営者になってその天才の築いた企業イメージを踏襲するのは大変と思います。しかし、企業としてのイメージ戦略、マーケティング戦略と、証券市場へのフェアなステートメントというのは全く別問題です。

株式市場というのは、常に売り手と買い手の情報量に不公平がない、つまり、その情報の発信人である当該企業がその不公平を発生させない配慮を強く求められます。それができない企業は上場する資格なしなのです。このようなイロハのイを、ソニーは今後は模範を示す立場になっていただかねばなりません。

Yahoo、Googleからお入りの皆様。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

運用という仕事は何をするのか?

2014 SEP 6 0:00:49 am by 東 賢太郎

皆さんこのチャートから何が読み取れるでしょうか?

僕がここから読み取れたのはこれを作った人が色盲でないということぐらいですが、友人は、

「内閣支持率は必ず下がる。でも株が上がれば政権は保てる」

ことがわかると言います。見ると確かに小泉政権はそう見えます。そうか、今度の内閣改造のココロはそれか、結婚式のお色直しみたいなものか。政権が保身のために株を上げたいと思ってくれるのは我々運用アドバイザーにはうれしいことですが、我々にとって大事なのは株式市場がどうなるかであって政権の命運ではありません。本末転倒、話が逆なので、このチャートは僕にとってはあまり意味がありません。保たれた政権がいったい何をやったのか?そっちの方が大事です。

だから僕が気になっているのはこっちです。これをご覧ください。

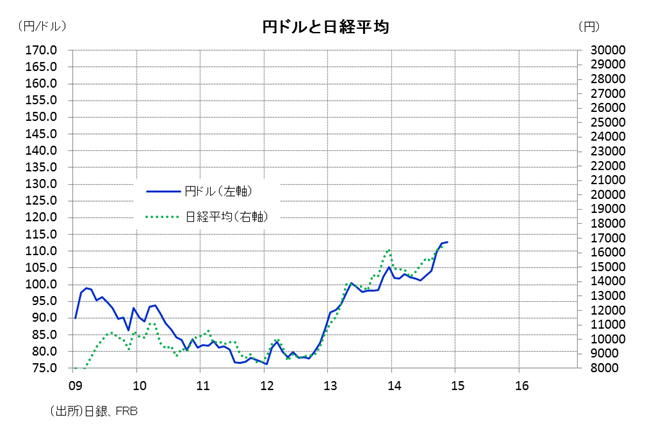

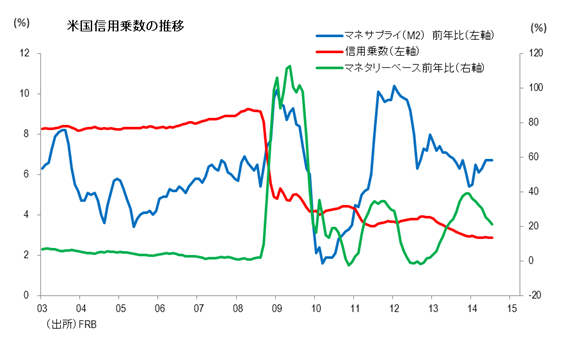

マネーサプライ(M2)は「現金通貨と国内銀行等に預けられた預金を合計したもの」です。政府と金融機関以外が持っている通貨の合計、いわば世の中に出回るお金の供給量ですね。一方、マネタリーベース(MB)とは現金と中央銀行への準備預金の合計です。ハイパワードマネーとも呼びます。そして信用乗数とはその比です。1単位のMBで何単位のM2を創出できたかという意味ですね。おカネ(M2)が増えれば金利が下がり物価は上がる傾向があります。よく「お札を刷る」「輪転機を回す」と比喩的にいいますが、それはMBを中央銀行が増やすことを意味します。

上の米国のチャートではMBを増やすとM2も増えています。量的緩和をすると信用乗数は低下するのでリーマンショック以後は4%で安定していますが、とにかくM2を増やすことが大事なので、それが達成できているから一応はOKです。しかし日本はというと、これをご覧ください。

安倍政権になって白川さんが黒田さんに代わるや日銀は輪転機を回しまくってMBを50%も増やしますが、M2は米国の様に敏感に反応して増えてはおらず、信用乗数のほうがリーマンショック時の8%から3%あたりまで下がっています。日銀はきっとこのことを危惧しているはずです。お札を刷ったって借り手に需要がなければ乗数は下がり、中央銀行として金融政策のハンドルの「遊び」ばかり増えていきます。こんなことは早くやめて、「第3の矢」で需要を増やせと思っているでしょう。

M2が増えない中で、物価が上がったからデフレは収束しているといわれても不可解であり、円安による輸入物価上昇(有難くない)と消費税効果じゃないのといいたくなります。お金を借りる需要が増えて銀行が信用創造を行い、その結果として乗数が上向いてこそデフレの終焉=健康体となるのです。2%のインフレターゲットとは経済活動が活発になるからターゲットとして許容されるインフレ率です。人間なら「体温を上げるぞ」と宣言しているわけで、それは活発に運動をしてそうするぞということなのです。運動もせずに体温だけ上がったら病気を疑うことになります。

僕はそういう感じがするのです。信用乗数が上がらないのは融資が伸びないからです。つまり企業が積極的にお金を借りないからです。株価が上がっている(=業績が良いはず)のにどうして?となりますね。

つまり、米国の株高は分かるのですが日本の株高はどうもしっくりこない。ここまでは経済に詳しい人なら誰でもお分かりの話です。ここからが我々運用の世界の話になります。

我々は、これは①株価が間違っているか②業績だけでない要因で株が高い、のどちらかなのだと考えます。9月までは消費税10%のベースとなる3QのGDPを政府は意識するでしょう。しかしそれによるPKO期待や、内閣改造などのうわべの取り繕いで株価が維持できるほど相場というのは甘いものではありません。

だから、仮にですが、10月以降に日経平均が1万5500円以上をキープして年末までいった場合、我々は①ではなく②だと考えることになるのです。それは、もちろんのこと、政府が決める話なんかではない。市場が決めるのです。市場が間違っているように見えるが間違っていない、むしろ業績だけ見ていると我々が間違ってしまうようなファクターで株価が維持されているのだと。

そのファクターの候補はいくつかありますが、企業の持つ資産価値である可能性があります。業績とは企業の動的側面の評価ですが、資産価値、解散価値とは静的な側面の評価です。ぜんぜん違う株価評価(バリュエーション)の方法です。前者を一般にグロース投資、後者をバリュー投資と呼びます。

僕は自分の歴史観から、大局的な意味でグロース投資の時代は終わったと考えています。野村に入社した若いころ、「株価が10倍になる銘柄探し」に熱中しました。結局日本にはあまりなく、ドイツのSAPや中国の超大現代農業などがそうなりました。しかし今となると世界に目をやってもそれを探すのはけっこう困難かもしれません。新興国でそれはあるでしょうが、それも10年前の中国と一緒でやがて平準化して消えると思っています。

つまり、永続して資産を増やしてくれるグロースという青い鳥は実はもう死滅していないのではないかというのが僕の仮説なのです。

世の中には青い鳥を求めてさまよう運用者がたくさんいます。僕はそれを否定していますから、青い鳥がいなければ企業はどうするか?をいつも考えています。シンプルに言いますと、限られたパイの食い合い(ゼロサムゲーム)になります。しかしそれでも株主は経営者に利益の「成長」を求めることはやめません。とすると、そのためには企業同士が食いあうしかありません。歴史的に戦争は領土、資源、食糧などのゼロサム状態で起きる傾向がありますが、企業の戦争も同じことです。共食い(M&A)が起きます。どれを食うか?もちろん安い会社です。安い、高い?広い意味で、それを判定するのがバリュー投資という考え方なのです。

去年はアベノミクス効果で日本株運用は猫も杓子も40-50%の利益が出ましたが、今年はそう甘くありません。当社のアドバイスしたポートフォリオの収益は9月4日現在で年初来プラス11.8%です。同期間で日経平均は3.78%下がっています。インデックスが下がって我々の指南したポートフォリオが上がっている状態を「アウトパフォーム」といいます。市場に勝ったという意味です。

簡単なように思われるでしょうが、「市場」というのはマクロ(経済情報)であれミクロ(企業情報)であれ世界のすべての情報を持った人々が利益を求めて売買に参加し、その結果として形成される場であって、それそのものがいわば神のような賢者です。企業が何かニュースを発表した場合に、それがどのぐらい大事なのかを知りたければ「株価に聞け」とよくいいます。それほど株価というものは「すべてを知っている」存在なのです。ですから、一回だけ投資して勝つビギナーズラックは別として、何年もの期間にわたって勝ち続けるというのは至難の業です。

我々は徹底したバリュー投資家です。お客様の利益から一定率の成功報酬を頂きますからこの成績が当社の収益を左右します。希望的観測は危険ですし、我々が常に勝ち続けることは確率的に保証されませんが、仮にこの当面の結果がそういう潮の流れによるものであるならば大勝ちできるかもしれない。たまたま、現在はそういうタイミングにいるかもしれないということは充分にあり得ます。ですから、アベノミクスの第3の矢がコケて日経平均が下がっても負けない(大損はしない)、もしうまくいけば大勝するようなリスクリターンの戦略にしていくことができそうだ、要はチャンスだということです。

こういう経済、市場の近未来予測、論理的な推理をデータと経験から行うことが僕の業務での腕の見せ所であり、醍醐味でもあります。好きでないと苦痛かもしれませんが、僕のような性格の人ならこれは向いています。仮説を立ててそれが真と証明されれば顧客のリターンになる。仮説が大胆であるほどリターンもリスクも大きい。ではどうやってリスクの方をコントロールするか。これは非常に知的で繊細、かつダイナミックで柔軟な思考を要します。だから何よりも適性が大事なのです。

米国に比べると日本の運用業界は、こういっては失礼だが学校の成績トップレベルの人が行く業界というイメージがありません。証券会社のアナリストの情報や相場観で売り買いするなど、そんなものは運用とはいいません。米国は反対で、例えばべイン・キャピタルのような一流投資ファンドに頭脳がまず集まり、それに漏れるとゴールドマン・サックスやモルガン・スタンレーなど証券会社やコンサル会社に行くという感じでしょう。リーマン以降は少々景色が変わりましたが、米国人のフロンティア・スピリットがあれぐらいのことでなくなるとは到底思いません。

僕のブログを読んでいただいている若者で興味のある人はチャレンジされてはいかがでしょうか。ただし、投資は学校では教えてくれませんし、教えられる先生がそもそも日本の大学には一人もいません。習うなら米国のビジネススクール、それも金融に強いウォートン・スクールのような所へ2年行ってMBAを取ることをお勧めします。投資(Investment analysis)は一つのサブジェクト(学科)ですから、企業分析の基礎である会計学からファイナンス理論、ポートフォリオ理論まで論理的、体系的に教えてくれます。

お知らせ

Yahoo、Googleからお入りの皆様。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/ をクリックして下さい。

株式道場ー個人投資家への警鐘ー

2014 JUN 11 14:14:01 pm by 東 賢太郎

「日本の投資信託には運用成績が良いのに残高が減るものがあるのはなぜですか?」とイギリス人にきかれたことがある。たしかに調べるとその傾向がある。程度の低い証券会社の営業マンが「もう上がってしまったので次のを買いましょう」と乗り換えをすすめて手数料を稼ぐというのはある。しかしその無意味なおすすめに手数料まで払って乗る投資家のレベルの低さにも原因はある。

前回、為替と株は違って、為替の予測は理論的根拠に基づいてはできないと書いた。つまり株に比べればFXはバクチ性が強い、というより僕の定義では完全にバクチである。だからFXだけで運用する投信はないし、出してもそんなものを信用して売る証券会社も買う投資家もいない。某新聞で円ドルレート当てコンテストをやっていたがなんの意味があるのかさっぱり不明だ。**さん見事的中というとへえすごい能力だねなんて感じると思うが、宝くじと同じで必ず誰か当たるに決まっているだけだ。So what? (だからどうしたの?)である。**さんが5回連続で当てれば凄いが、そんな超能力者は投票する暇があるなら宝くじを買った方がいい。

ところが株の場合は5回連続はなくとも5回で3回程度は当てる**さんが、稀ではあるがいないことはない。株は理屈で動く、というよりも正確には、理屈で動くと信じている参加者が圧倒的に売買高シェアが高いから理屈に添って動くことが期待できるのだ。投信を買うということは**さんを見つけて、その人のご指南で売買するということである。そしてもし運用成績が良いのならその**さんは能力がある。能力とは継続して当てる力のことをいい「再現性のある能力」という。一発ホームランではなくこつこつヒットを重ねて何年も3割を打つ打者のイメージだ。そういう人は本物だからその投信を売ってはいけない。「自分年金」の一部に組み入れるべきだ。

株式の運用と言うのは理屈だけでもない。周囲の投資家たちの行動を予測して動く、つまり彼らが信じている理屈を見抜いて先回りすることが重要だ。理屈が静的な分析ならこれは動的な分析であり、それを経済学者ケインズは「美人投票だ」と看破し、それを自分で実践して大儲けした。AKBの総選挙の1位当てトトカルチョだと思えばいい。あなたが1位にしたい子ではない、みんなが投票するに違いない子に投票しないと賞金はもらえないのだ。

ただ現実の世界はもう少し複雑であり、僕は麻雀というきわめてよくできた知的なゲームに近いものを感じる。自分の手から上がれる役の大きさと確率を考えることが静的な分析、そして他の3人がどう切ってきそうかテンパっていそうかの動的な分析で判断が刻々変化する。麻雀のうまい人は時々大勝ちする人でなくいくらやっても負けない人だ。それは「再現性のある能力」がモノをいう世界に他ならず、だから株の世界でそういう人を見つければ長期間安定して稼いでくれるだろう。年金とは長期間安定してお金が出ていく仕組みだからそれは貴重なことだ。その人は給料を払ってでも手放してはいけない。

「もう上がってしまったから乗り換えましょう」というのはセールスマンの商売文句だ。一企業の株式ならそれは正しくないことはない。トヨタがいくら収益力があっても無限に株価が上がるわけではない。行き過ぎれば下がる。だから投信にはファンドマネージャー(fund manager)という人がいる。行き過ぎた株はその人があなたの代わりに売って、そうでない株に乗り換えてくれる仕組みになっている。その投信ごとあなたがそれをやる意味があるとすればファンドマネージャーが無能な場合だけである。成績が良かった人を有能かどうかまだわからない人に交替するのは合理的な判断ではない。

株はバクチではない。世界中のインテリが多大なコストをかけて企業調査をしてコンピューター執行など英知の限りをつくして的中コンテストをやっている。その成果が年金や健保などの支払い原資になって国民の生活を支えているから彼らは継続して勝つことを求められている。株の世界に全勝はなく、5打数3安打なら大変に立派な「打率」である。その打率をずっとキープできる人が優秀とされるのであって一発屋はいらない。原理的に一発屋しか現れようのないFXや宝くじで年金運用するということは、だから原理的にありえないのである。

「この株は上がりますか?」という質問は無意味、無益だということがもうお分かりだと思う。打席に向かうイチローに「つぎはヒットですか?」ときくようなもので「そんなこと知りません」または「はい、3割の確率で」が答えだろうし、彼がその質問者の質問に二度と回答しなくなるだろうことまで予測できる。「この株が上がりますよ」などとささやくセールスマンは大嘘つきか、「ホームランのサインが出てますよ」と同じほど滑稽なことを言って平気な人である。万一そうでなければ100%インサイダー取引だから刑務所に入る危険があると判断した方がいい。

投信の運用者(ファンドマネージャー)はセールスマンの勧誘とは無縁の人たちだ。自分の哲学で売買する。結果だけが彼らの評価だから包丁一本の世界でもある。欧米だと**さんを金持ちたちが競って探している。銀行に預けておいても低利だし、銀行がつぶれるリスクも高まっているからだ。自分の資産だからその真剣度合いはヤンキースのオーナーがマー君を採るのと一緒だ。**さんも人間でやる気を出し続けてもらわなくてはならないから大金も払う。だから、「彼はもう10勝したから来年は他のピッチャーに乗り換えましょう」なんてことは絶対ないのである。成績の良い投信を乗り換えるというのはそれほど理不尽なことで、そんなことを勧誘してくる証券会社とはつき合わない方がいい。

ネットで株売買している個人投資家はほとんどがFXと株が違うということを知らないように見える。仮に知っていても個人の企業情報はアクセスはともかく分析力に限界があるから掲示板や他人の書き込みに頼ったり一喜一憂したりで、FXのミセス・ワタナベと大差ないことになるだろう。理屈や情報分析ぬきに売ったり買ったりだけする人を「トレーダー(trader)」と呼ぶ。投信の運用会社ではファンドマネージャーとトレーダーは部署が別で、人間のタイプも評価体系もぜんぜん違う。分業体制なのである。何故かというと、両方うまい人はいないという長年の経験則から各々のプロを置いた方がコストは増えるが勝率は上がるという判断を運用会社の経営者がしているからである。

だからデイトレーダーとはよく言ったもので個人投資家はファンドマネージャーぬきの片肺飛行の投資家だ。赤字で無配で純資産価値も低い紙同然の株を買い上げるなど、FXと勘違いでもしていない限り常人の神経では恐ろしくてとてもできるワザではない。そうやってバクチ打ちとして一発当てる才能ある人はいるだろうが長く勝つのはほぼ無理で、デイトレに**さんが現れる確率とWカップのタコのパウルが現れる確率とで大差があることはないだろう。特にコンピューターのアルゴリズム取引が売買代金の大半を占める大型株ではマンパワーで入力するトレーダーはいい「獲物」である。

僕はリーマンが破たんしてすぐにその東京のアルゴ・チームを丸ごと採用した経験がある。彼ら(全員米国人)から意外な手の内をたくさん知ったが、例えばあるアルゴリズムは人力の売買注文がインプットされた瞬間にマイクロ秒(百万分の一秒)単位の速度でサヤぬきするようプログラムされている。あなたの瞬き(まばたき)は一回約三百ミリ秒(三分の一秒)だから、一回パチリとやる間に千回ぐらい売買できるほどの速さである。「ロボット取引で証券市場が混乱している」等のよくわかっていない人の本やコメントがあるが、混乱どころではない。あなたが獲物になっているのである。証券会社で僕の部下だったプロのトレーダーで「アルゴが出てきてもう勝てなくなった」とデイトレから足を洗ってしまった人を何人も知っている。

中小型株はアルゴがいないからトレーディングで確実に負けということはないが、小さすぎて証券会社が商売にならず、あまり調査情報を流さないから片肺飛行の危険度は大型株よりもずっと高い。妙な情報に騙されて高値づかみしたら売るに売れなくなったりして大損する。だから掲示板や2チャンネルなどで低クオリティのあるいは嘘の情報を流して売り抜けようともがいたりする。日々の売買の利食いなど知れているからそういう人は小さく勝って大きく吐き出すということになり、これまたプロの餌食になることが多い。投信のファンドマネージャーが必ずプロという保証はぜんぜんなく、、僕の経験からの私見では90%は玄人に近い素人と変わらないか、習熟度や知識レベルは高いが性格的に向いていない人である。長いことやれば誰もが麻雀の達人になるわけではない。しかし一つだけ言えるのは、少なくとも情報量だけは個人よりあるということである。

僕は35年もプロの側にいる。そこから眺める日本国の株式投資業界を俯瞰するに、暗澹たる気持ちを抱かざるを得ない。そこで給料をもらってきたという責任の一端は自分にもあるわけであり、お知らせすべきこと、株式投資というものの本質について広く知らしめることは義務と思う。学校は文科省も教師もそういうことは無知だから何も教えることはできず、証券会社が顧客にそれを教える気はなく、役所ですら年金利回りを詐称したりする国なのである。「自分年金」をお作りになるしかない環境の中で、ご自身の老後へ向けた資産防衛に少しでも役立つことを書いていきたい。

お知らせ

Yahoo、Googleからお入りの皆様。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/

をクリックして下さい。

株式道場ーGPIFの謎ー

2014 JUN 5 1:01:07 am by 東 賢太郎

年金積立金管理運用独立行政法人(GPIF)なるものがある。HPによると「厚生労働大臣から寄託された積立金の管理及び運用を行うとともに、その収益を国庫に納付することにより、厚生年金保険事業及び国民年金事業の運営の安定に資することを目的」とする法人である。

この法人は、年金積立金の管理及び運用に関する具体的な方針を定めた「管理運用方針」を策定し、信託銀行と投資顧問会社へ運用委託を行う。実際の運用を行うものではなく、運用方針を決め、それを運用させてその監督をする。わかりやすくいえば、ゼネコンと工務店の関係だ。

いま株式市場ではGPIFが日本株の運用枠(資産構成比)を1-2%引き上げたのではないか、だから株は高いだろうという憶測で強気が勝っている(だから刹那的にダウが上がっている)。一昨日付の某証券会社レポートにはこうある。

仮に買い手がGPIFであると仮定した場合、3月末の日本株資産構成比は16%程度と推測されます。基本方針は12%±6%なのですが、報道によれば株式に積極的な新たな運用委員長を迎えた経緯もありアロケーションを昨年12月末の17%程度まで引き上げる決定をしたとしても不思議ではありません。17%として1%アップなので約1兆円の買い、上限の18%として約2兆円の買い余地が生まれたと推測されます。信託銀行経由の買いがすべてGPIFであると仮定すると、1~2兆円の買い余地のうち、先々週までで4700億円、おそらく昨日までで累計1兆円弱の買いになっていると予想されます。つまり、17%に向けた買いであるならばそろそろ目的を達成しているということになります。

こういうものを書く人を証券業界では「ストラテジスト」と呼ぶ。シロウト(個人投資家)向けではないからクロウト(機関投資家)しか読めない。B to Bのサービスなのだ。ちなみにこれは僕にメールで送られてくる。ではそれでクロウトが投資に成功するかというと、そういうことはない。むしろこういう情報を軽率に追いかけるとやられる(損する)ことの方が多い。僕は野村證券時代に金融経済研究所投資調査部長(ストラテジスト部隊の長)をやった。自分で書いたわけではなく20数名ほどいた「書くプロ」の監督だ。だから書く人にはうるさい。上記の筆者は(別な会社だが)なかなかバランスを感じていい。

このGPIFというのが日本株資産構成比を引き上げるのどうのといっているのが、いわゆる安倍内閣の株高政策、PKOなるものだと解釈されている。そうであるとすると、自民党が古典的に行ってきた財投という土建屋的バラまき行政、一部学者とか智者を装う評論家みたいな連中が「ケインジアン政策」という雅名でよぶこともあるが、それを株式市場でもやってしまおうという知性のかけらも感じない土俗的行為である。安倍さんは為替介入と区別がついていない気がするが、インサイダー取引という固有の問題をはらむ株式取引は危険と裏腹でもある。「日本株がこれからパフォーマンスが良さそうだから」と合理的に判断するならいいだろう。しかし厚労大臣が学者を連れてきてそれを言わせるという図式は理解ができない。

クニとセンセイはこの国では全能の神だ。センセイが決めれば国民など誰もわかりはしない、という和式の理屈だ。神のお告げなんだからGPIFは20%まで日本株を買っていい。あと4兆円だぞ!高値をどんどん買うぞ!だから株は高いぞ、みんな買わないと損するぞ!ということだ。夏にはまだ早いが、まあ、一種の祭りか盆踊り大会と思うしかない。後の祭りになった者がババをつかむだけだ。政治をまつりごととは実によく言ったものだ。政府は今年の第3四半期(7-9月)のGDPを見てさらなる10%への消費増税を決定することになっている。そこで株が下がって消費が減退し、国民に反対論が盛り上がっては困るのだ。そこで厚労省はせっせと財務省と自民党に恩を売るわけだ。

この「どんどん日本株の高値を買ってダウを押し上げる」→「みんな買うだろう」→「ダウが上がるだろう」は明確に間違いである。為替レートというものは確たる理論的論拠がない。金利差だ資金移動額だと小理屈はあるが、そのどれもが明確に1ドル80円か100円かを説明するわけではない。だから「政府資金が介入」という事実が理屈に勝ってしまう。だから市場参加者は皆ビビる。つまり、そういう厳然たる裏事情があるからこそ、為替レートはある程度は操作可能なのである。ドル・人民元のペグのようなことはそうやって可能になるのだ。しかし株はちがう。どこの誰が一気に大口でたくさん買ったからといって、理屈の方が最後は勝つ。ある程度の理屈で説明づけされる水準から居所を変えて株価がそこに居座ってしまうということはまずないのである。

だから株の世界で威嚇、警鐘、誘導のつもりで「これから買うぞ」と手の内をさらすのは麻雀でテンパりましたと宣言するぐらいバカである。世界中の投資家が先に買っておいて上がったら売り浴びせられ、ごっつぁんでしたとなるのが落ちだ。いや、それでもいいんだ、どんどん買って儲けて下さい、ババは僕がつかんで損しますから。それで9月まで株高がもてば消費税OKなんです、それでいいんですよ、ということか?そうとしか聞こえない。「僕が損しますから」って、僕って誰かって?皆さんである。皆さんの将来の年金給付金になるはずのお金がそれに使われるのである。

前回のくり返しになるが、こういうとんでもない人たちにお金をあずけてまともに年金が払われると思う方がおかしい。本来は年金など不要で個人が老後資金を自分で蓄えるのが本筋だ。ただ、個人で小口で運用するよりも国がまとめて規模の利益を得てやったほうが成績がいいだろうという理屈で年金が始まった。ところがわが国ではその「規模」は株価対策に使われる。それなら「自分年金」を作った方がいいと考える人はこれから圧倒的に増えるだろうし、僕はそういう人たちを助けたい。もっと低コストでわかりやすくて、しかも老後に安心できる投資の仕組みを作りたい。

しかし僕のいうのは杞憂かもしれない。そうやってどんどん株を買い上げていくと、あら不思議、そのお金は年利4.2%という超高利回りで100年間も増えるらしいのである。我が国の経済学会にはケインズ先生も驚く物凄い経済理論があるのだ。そのうちSTAP友の会の会長さんとGPIFの学者センセイとどっちが先にノーベル賞を取るか、ロンドンのブックメーカーがオッズを出すのではないかと推察する。優れた人間洞察力から独自の「株式美人投票理論」をあみだしたケインズは株がうまく、母校キングズ・カレッジの基金3万ポンドを運用して38万ポンドに増やした。ただし、残念ながら買い上げではなく、大恐慌で下がった中小型の割安株に集中投資するバリュー株戦略で成功したのである。

お知らせ

Yahoo、Googleからお入りの皆様。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/

をクリックして下さい。

株式道場―百年安心年金の怪ー

2014 JUN 3 23:23:43 pm by 東 賢太郎

僕は年金会計の専門家ではないので、年金の所得代替率が2009年時点で50.1%しかなかったことの是非を検証することはできません。それはその数値が今後の我が国の実質経済成長率、労働分配率、出生率など種々の前提条件をどう仮定するかに依存するからです。

現状でわかっているデータは年金給付総額49.8兆円であり、年金保険料が30.2兆円、国からの財政支出が12.9兆円です。ということは、足りない 6.7兆円は積立金が取り崩されているということです。消費増税分の3%でもそれに足りません。それを補うには①さらなる増税②保険料徴収期間の延長③給付開始年齢の引き上げ、以外に策があるとは思えません。

ところが④があるようなのです。それは年金の運用利回りを100年間にわたって4.2%にすることです。政府はそう言っています。

一応30年金融証券の世界で飯を食ってきた人間として書きます。どうせつくならもう少しマシな嘘をつきなさいよということです。

皆さま、銀行預金や国債は絶対に安全と思っておられますか?政府が経済成長率や日経ダウや年金運用利回りを押し上げたり鶴の一声で決めたりできると思っておられるでしょうか?自由主義経済でそんなことは100%あり得ません。

断言します。国債利回り(「リスクフリーレート」と呼びます)が10年で0.6%しかない国の通貨(「円」ですね)で、それを3.6%も上回る運用利回りを1世紀も継続できる人が現れたら、ジョージ・ソロスはおろか、ノーベル経済学賞学者はおろか、人類史に永遠に刻まれる奇跡をおこした全能の神として世界中に巨大神殿が建造されるでしょう。ブッダもキリストもアラーもその前にひれ伏すしかありません。それを正気で言う人の正気を心配しますし、我々金融業界はバカであると愚弄しているのではないかと憤りすら感じるのです。

円ベースでリスクフリーレートを3%上回る利回りを3年続けただけで「運用のプロ」として生きていけます。5年なら「運用をお願いしたい」というお金が黙って数百億円集まります。10年続けられたらイチロー並みの天才として世界プロフェッショナル運用業界の殿堂入りは確実です(そんな人はまだいません)。それを100年???笑うしかありません。

頭脳明晰な官僚がそれを知らないはずはありませんから、④は実はなくて③しかないのが真実だということを賢明な皆さまは覚悟されるべきなのです。だから「自分年金」を作って老後の安定を図るしかありません。何でもかんでも国におまかせできるという幻想は、政治家の票集めと官僚の仕事作りのためでしかないという大人の認識をお持ちになることです。

自分年金とは何か?老後の安心資金を「どう儲けるか」ではなく「どう確保するか」「どう守るか」ということがその意味です。僕はそういう立場でプロとアマのお客様両方から料金をいただいてアドヴァイスをすることを本業としています。SMCでは設立趣旨から株式市場全体のお話しだけにとどめ、個別銘柄の推奨のようなことは差し控えますが、申し上げたいことは非常に明確ですからぜひ文脈からそれを読み取っていただき自分年金作りのご判断のお役にたてていただければ幸いです。

お知らせ

Yahoo、Googleからお入りの皆様。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/

をクリックして下さい。

株式道場ー米中通貨主権戦争ー

2014 JUN 3 1:01:27 am by 東 賢太郎

米国金融現代史年表

1971年: ニクソンショック(米ドルの金交換停止、紙きれを信用させて食う国に)

80年代: 産業革命以来の「新発明」がけん引する成長の時代は終わった

93年: BIS基準8%の強要で邦銀いじめ

97年: 日独スイスの銀行証券市場にくびきを与え支配下に置く(雅名は「金融ビッグ バン」、日本は橋本龍太郎内閣)

2000年: Y2K問題を騒いで世界中で無意味かつ巨額のIT投資をあおり一息つく

01年: 中国WTOに加盟

00-07年: お札を刷りまくって不動産バブルをあおる(基軸通貨の役得を貪る)

06-07年: 中国が3兆ドルの米国債券を保有するに至る、中露が米住宅債券の売りを画策(米ドルの基軸通貨からの追い落としを図る)、橋龍氏逝去

07-08年: サブプライムが大暴落しリーマンが破たん

09年: G8後に中露印が「ドルによる国際貿易決済の停止」を主張、オバマ政権誕生、中川昭一氏呂律事件(翌年逝去)

以上、私見では現在の米中ヘゲモニー闘争の伏線上の出来事と解釈している。イ・イ戦争、9-11は出てこない。通貨主権戦争だからである。以下、今後につき私見を骨子のみストレートに書く。

オバマの大きな政府と低所得者ケア政策は失敗。強制的予算削減で財政赤字は減っているが軍事費まで削らざるを得なくなっており中国を喜ばせている。赤字削減はドルの価値下落を当面は防ぐがドルの価値は米の軍事覇権にもよっている。中国に完全につけいる隙を与えた。11月中間選挙でティーパーティーが上院で勝てばオバマは弾劾に追い込まれる可能性がある。

先のアジア歴訪は追い込まれたオバマが習近平と「通貨主権」につきディールするためのものである。共産党首脳の賄賂データでゆすってテーブルに着かせ、「中国が米国債に投資し続けること」と「人民元を現レートでドルペグしつつ国際決済通貨に格上げすること」を握ったと思われる。

これの意味は大変重要である。中国は安目の人民元のまま有利な輸出の継続を保障され、米は中国の成長力=安定した人民元にあやかった。為替レートをペグすることは「人民元本位制」をとるということで米ドルの信用補完を買った。香港ドルはドルペグで信用補完してきたが、今回は、ペグさせていただいたのはドルの方である。オバマはだから不利になる米輸出企業のために乗り気でなかったTPPで体を張るはめになった。

中国に3兆ドルの債券をたたき売られるのを防ぐためには戦争でも殺人でも何でもやるしかない。日本は脅せばビビって売らない。中国は軍事力がついてビビらなくなったのがこの10年。もう脅すネタは高官の賄賂の銀行口座データぐらいしかない。今回のディール成立はそのネタでもたたき売りを阻止するには弱いという米の判断を示した。つまり中国の持つ脅しネタに米が屈したということである。米国開闢以来の屈辱的ディールだが、米はカネがない。米ドルもオバマの政治生命もそこまで危なかった。

つまり米中は今や同盟国である。米ドル防衛で依存することになった中国が太平洋で少々暴れまくろうと本格的に手は出せない。だから今、南シナ海で中国はやりたい放題、ジャイアン状態なのである。尖閣の有事において日米安保条約は日本側の期待ほどには守られない可能性がある。セコムが鳴っても来るのはセコムの警備員だけで警察官は来ないかもしれない。我が国は自衛以外の道はない。

米中の軍事衝突はない。中国は勝てないし米国の通貨主権を奪えば勝ちだからそんなへまはしない。では西太平洋での軍事覇権が何のために必要かというと人民元の信用力をつけるために他ならない。それを米は止める資金も交渉力もない。通貨覇権を失った米は今の中国と同じただの大国か資源国にすぎない。そこでドルペグは中国の方が解除する。だから王手飛車取りである。将棋は詰んでいる可能性がある。米がそれを阻止するには「将棋盤をひっくり返す」しかない。それはあり得るし、それが何か?だ。

安倍内閣は靖国参拝(同盟国中国を刺激したため米は非難)、TPP難癖で議会を怒らせているが、安易にまつろうことなく今の路線で断固やるしかない。米国が異質なイデオロギーの中国をくわえこんだのは自民党が公明党をそうしたのと同じ。したたかにやるしかない。

日中の政治対立、軍事対立はさらに鮮明化する(そうしないと通貨覇権に及ばない)が、安倍路線の進展で「攻められない軍備レベル」に到達すると思料。株式市場はカントリーリスクには敏感である。有事には暴落の恐れ無きにしも非ずであるが、真の有事ではないので必ずリバウンドする。有事に強い金を保有し、有事の下落で株を買い増す資金余力さえあればよい。

お知らせ

Yahoo、Googleからお入りの皆様。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/

をクリックして下さい。

株式道場-こういう株を買うべし-

2014 JUN 2 13:13:25 pm by 東 賢太郎

株式市場にやや停滞感が出てきました。今後どうなるのかご関心ある方は多いと思うので、持論を何回かにわたって書いておきます。

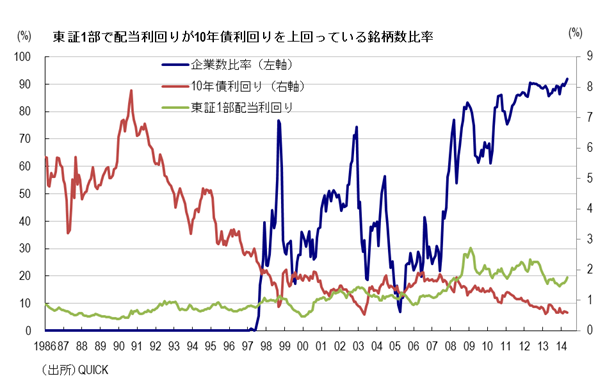

某証券会社からの資料にこういうグラフがありました。東証1部上場企業の配当利回り(1株当たり配当金を株価で割った率)と10年国債の利回りを比べたものです。

1997年までは配当利回りが国債利回りより高い企業はありませんでした。それが98年から急に現れていますが、平均すると全上場銘柄の30-40%ぐらいでした。ところがその比率は08年からさらに一気に70-80%までに増え、12年からはなんと90%に達しています。

08年から国債利回りは一段と低下して12年についに1%を切り、逆に、配当利回りは一段と上昇して2%内外になっているからです。このグラフに13年の「アベノミクス効果」の影響は何もないことにご注目ください。アベノミクスはマネタリー現象を契機としましたが、マネタリー現象に影響は与えていないというのは大事なポイントです。

さて、これはいったい何を示唆しているのでしょうか?

以前のブログで一部の大企業は10年国債利回り(0.6%)を下回るレート(0.3-5%)で銀行からお金が借りられると書きました。だから借金して国債を買えば0.3%の運用益が出るということです。未曾有の事態なのです。

ところが、自社の配当利回りが国債利回りより高い企業においては、国債買いでなく「自社株買い」をした方がもっと運用益が大きいということになります。そして、上のグラフが示すところによれば、なんと90%の上場企業においてそれがいえるということがわかるのです。

最近、トヨタや三井物産が自社株買いを発表しています。僕はこれがもっと広がると予想しています。なぜなら、自社株買い自体が市場に出回る総発行株数を減らすので株価にプラスですから、株主もウエルカムです。借りて欲しい銀行もウエルカム。総じてこれは日本株全体の株価にプラスになります。

個別企業の株価については業績や資産内容を精査する必要がありますが、10年国債利回りどころかREIT分配金利回り(3.4%)を超える配当利回りの銘柄が117もあるのです。このうち、収益力が過小評価されている15-20銘柄は株価が大幅に上がる余力を秘めていると考えてよろしいでしょう。こういう銘柄はほぼ純資産価値(解散価値)で株価がついていますから、下がっても知れています。複数銘柄をもってリスク分散しておけばあまり損するリスクは気にしなくてもいいのです。

シニアの皆さまはおそらく子供が独り立ちし、ローンもほぼ終了して大なり小なり銀行にお金を「退蔵」(ほぼゼロ金利の預金)されていることと思います。退蔵マネーである預金の半分ぐらいを上記のような15-20銘柄と金(ゴールド)にかえておくことは、利息が付かない金だけを持つよりも賢い方法です。株は売ったり買ったり、だましたりだまされたりするものだと思っておられる方は「宗旨替え」をお薦めします。株は安い時に買ってずっと置いておいて、配当をもらうものなのです。

ある本によると、日本人が死亡した時の平均資産は3500万円だそうです。そんな大金を働いて貯める時間なんかがあったなら(実際あったわけです)、元気なうちにご夫婦でクイーンエリザベス号で思い出づくりの世界一周旅行でもしたほうがよかったでしょう。しかし、利息の付かない、つまり使って減る一方の預金だけだと使う勇気も出ないでしょう。利息が付くものに替えておくことは、人生のゴールへむけて充実した一日一日を過ごすための勇気もくれるものだと思います。

お知らせ

Yahoo、Googleからお入りの皆様。

ソナー・メンバーズ・クラブのHPは http://sonarmc.com/wordpress/

をクリックして下さい。